a16z 2025报告:4万亿市值新高,全球资产上链元年

世界正在全面链上化。

当我们发布首份加密行业报告时,这个领域仍处于青春期。当时加密总市值仅为现今的一半,区块链速度更慢、成本更高且稳定性不足。

过去三年间,加密建设者历经市场暴跌与政策不确定性,却持续推动基础设施重大升级与技术突破。这些努力将我们带至当下——加密资产正成为现代经济重要组成部分的历史性时刻。

2025 年的加密叙事主线是行业成熟化。简而言之,加密世界已经长大了:

传统金融巨头(Visa、贝莱德、富达、摩根大通)与科技原生挑战者(PayPal、Stripe、Robinhood)纷纷推出加密产品;

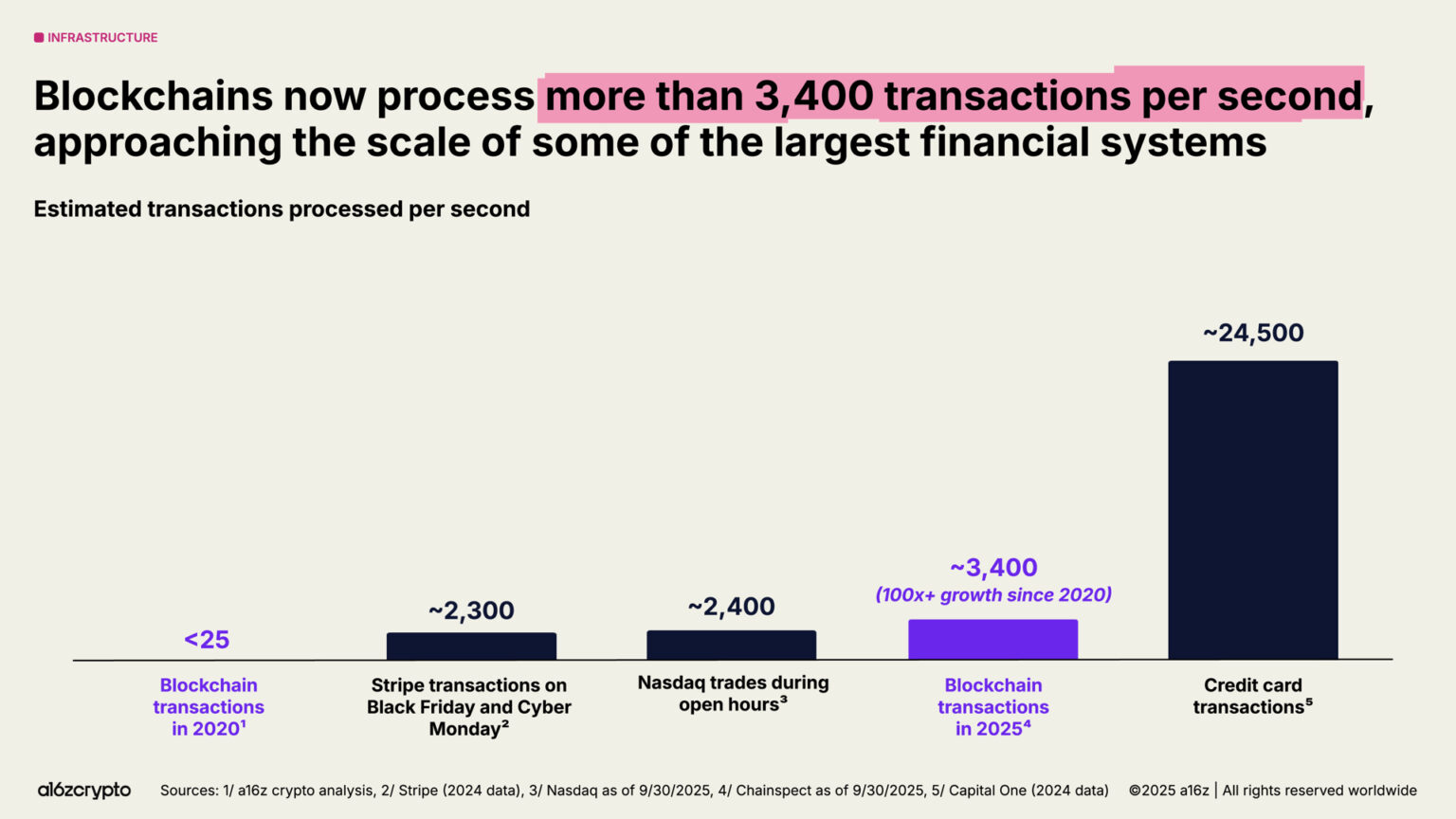

区块链每秒处理交易量突破 3400 笔(五年增长超百倍);

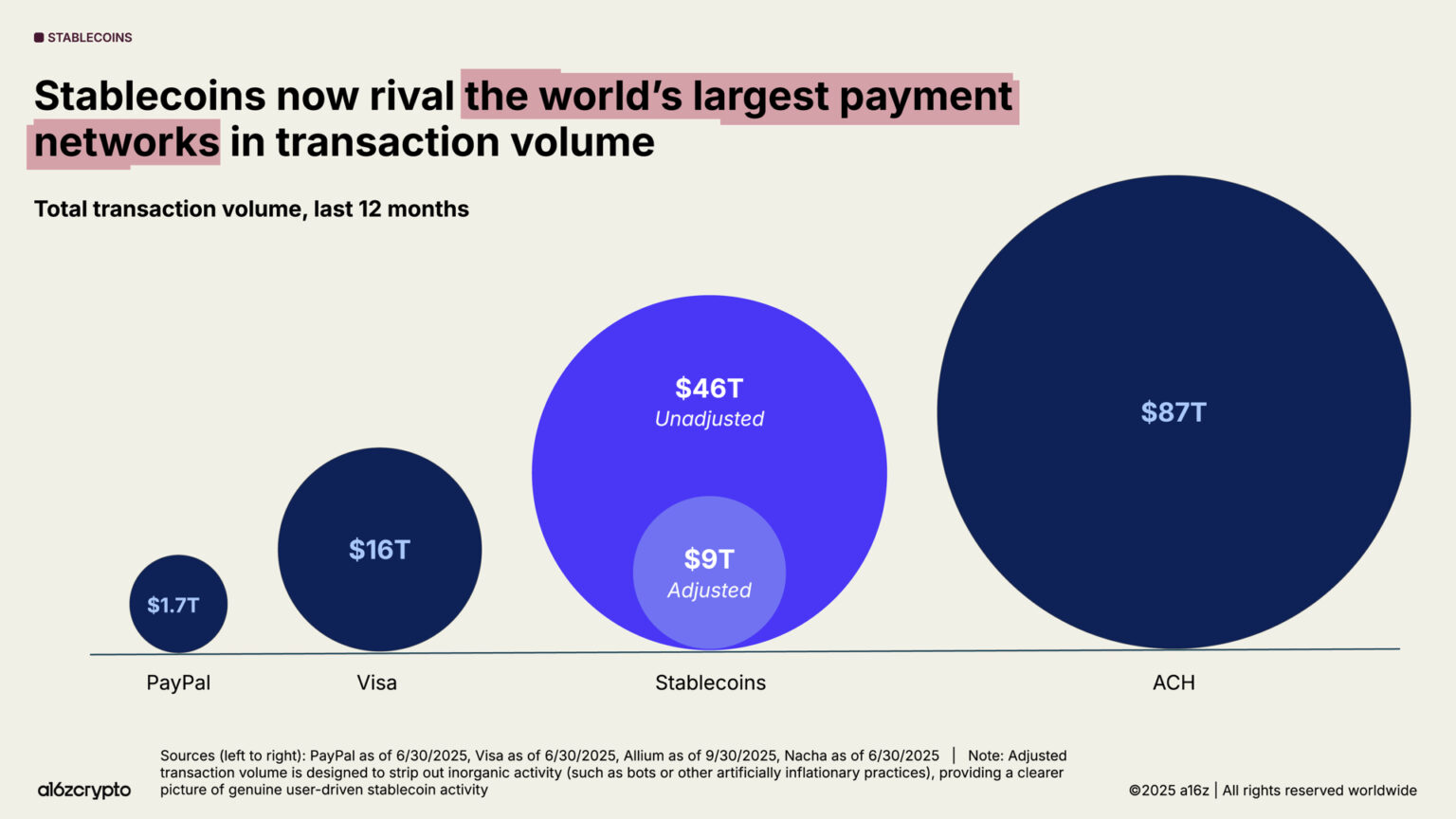

稳定币支撑年交易额达 46 万亿美元(调整后为 9 万亿美元),比肩 Visa 与 PayPal;

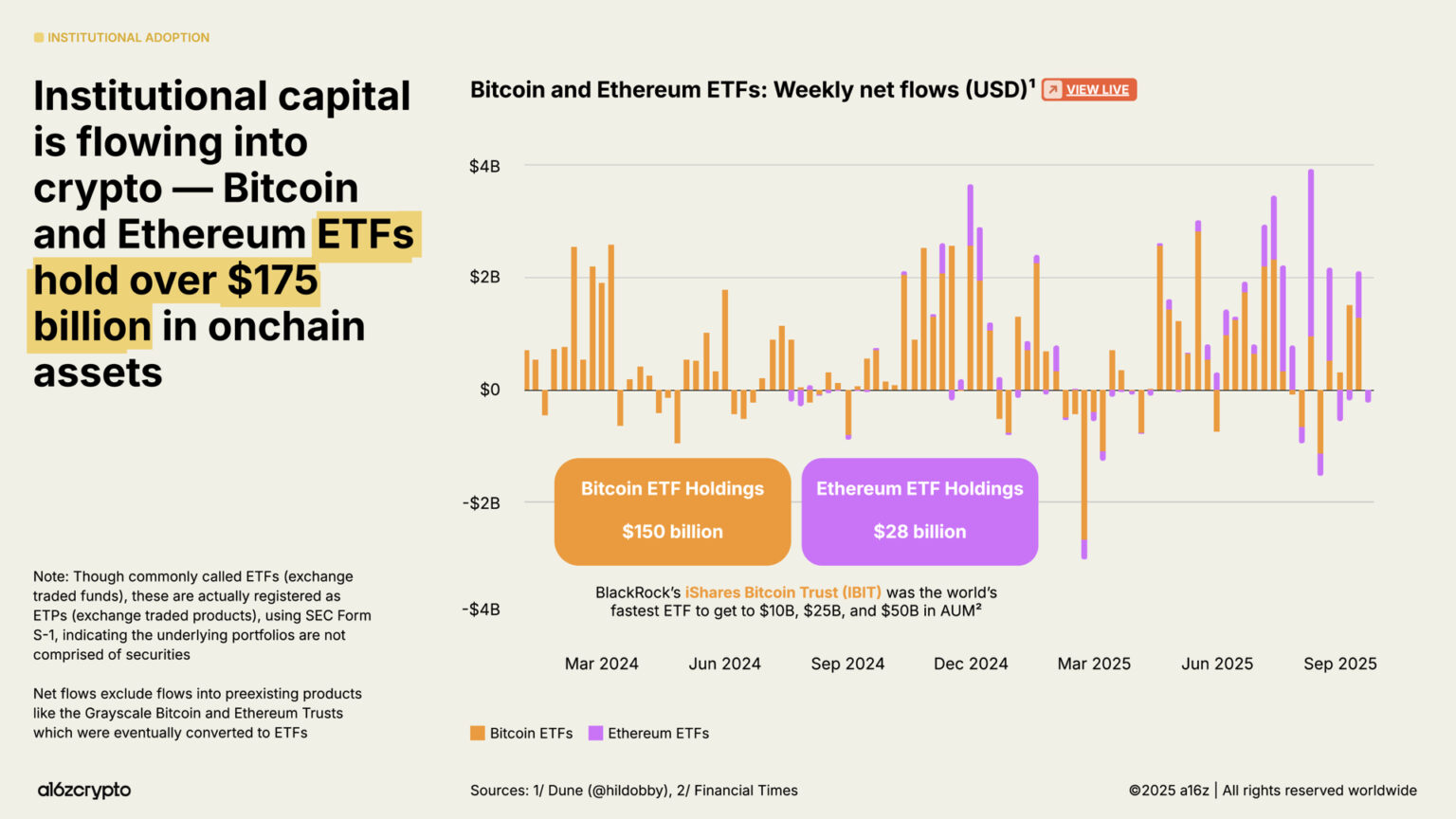

比特币与以太坊交易所交易产品规模突破 1750 亿美元。

本年度报告深入剖析行业变革:从机构采纳、稳定币崛起到加密与人工智能的融合。我们首次推出加密数据仪表盘,通过关键指标追踪行业演进脉络。

以下为本文核心要点:

· 加密市场已形成规模化、全球化且持续增长的态势;

· 金融机构全面拥抱加密资产;

· 稳定币迈入主流化;

· 美国加密生态韧性达历史峰值;

· 全球加速链上化进程;

· 区块链基础设施趋近成熟临界点;

· 加密与人工智能技术深度融合。

1、加密市场已形成规模化、全球化且持续增长的态势

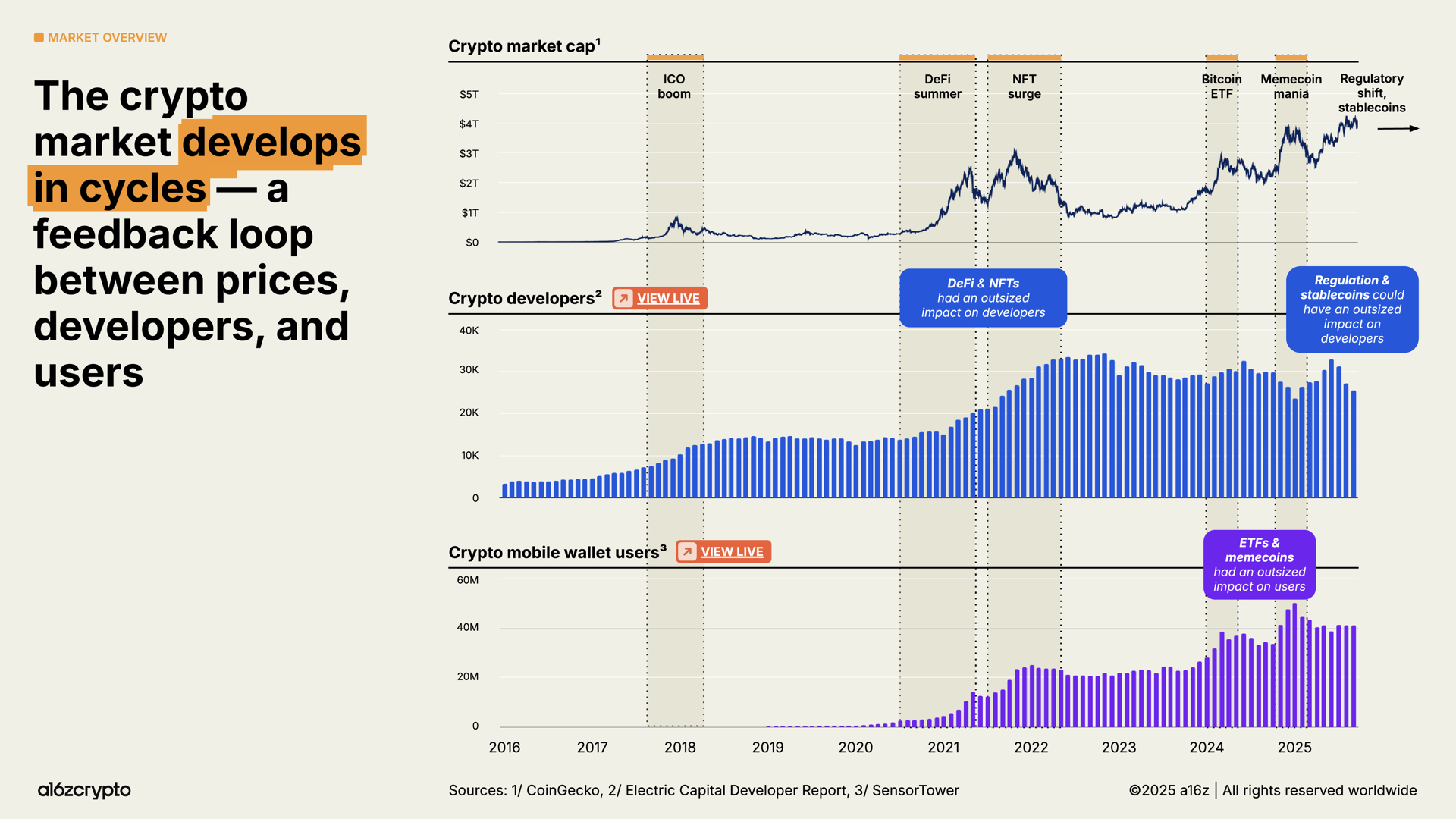

2025 年加密总市值首次突破 4 万亿美元大关,彰显行业整体跃升。加密移动钱包用户数同比激增 20%,创历史新高。从监管抵制转向政策扶持的环境巨变,叠加稳定币、传统金融资产代币化等技术的加速落地,将定义下一周期发展轨迹。

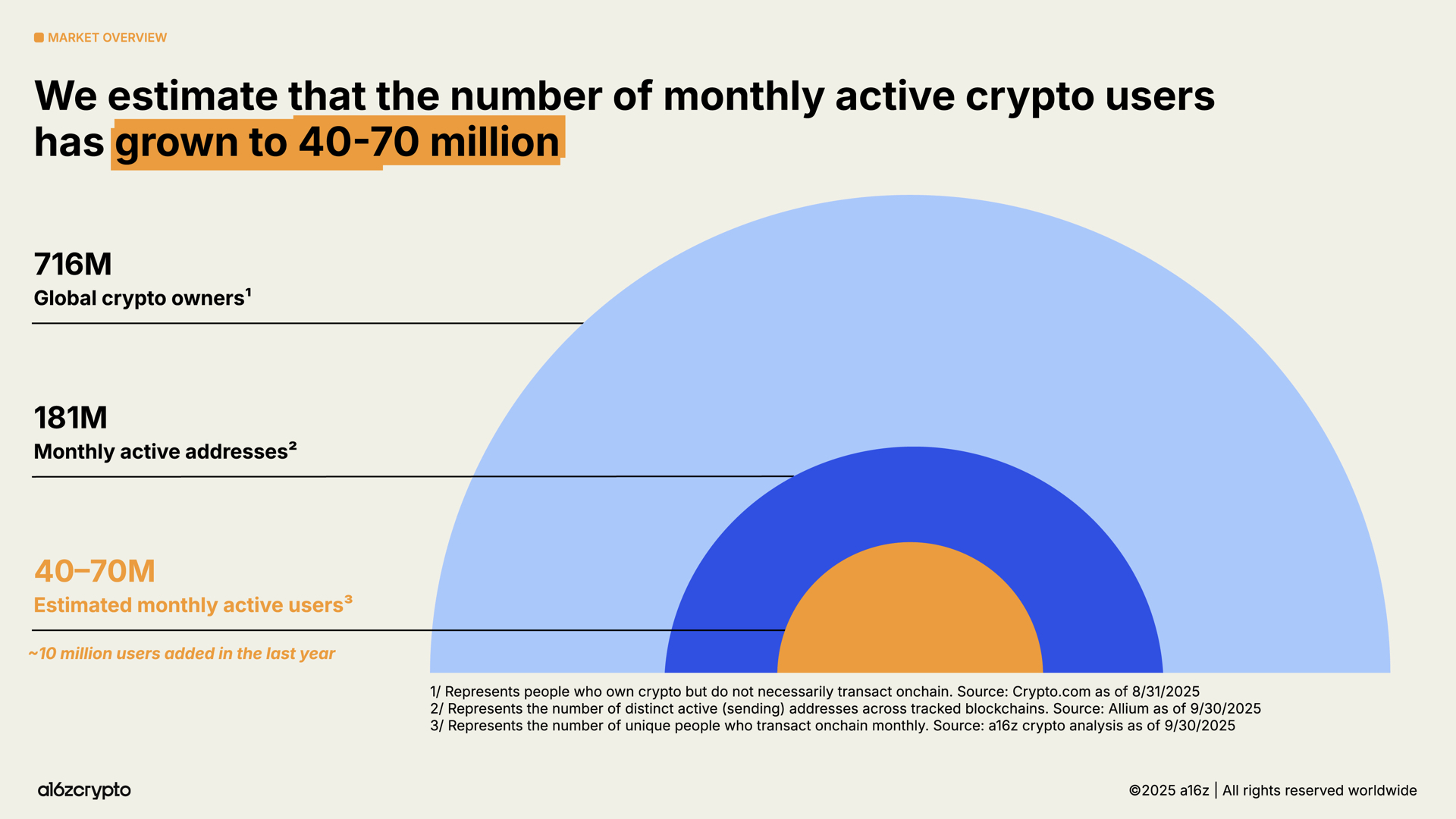

据我们基于更新方法论的分析估算,目前全球活跃加密用户约 4000 万至 7000 万,较去年增加约 1000 万。

这一数字仅占全球 7.16 亿加密资产持有者(同比增长 16%)的很小比例,也远低于链上月活地址数约 1.81 亿(同比下降 18%)的规模。

被动持有者(拥有加密资产但不进行链上交易)与活跃用户(定期进行链上交易)之间的数量差距,为加密建设者揭示了重要机遇:如何触达已持有加密资产但尚未参与链上活动的潜在用户群体。

那么这些加密用户分布何处?他们在进行哪些活动?

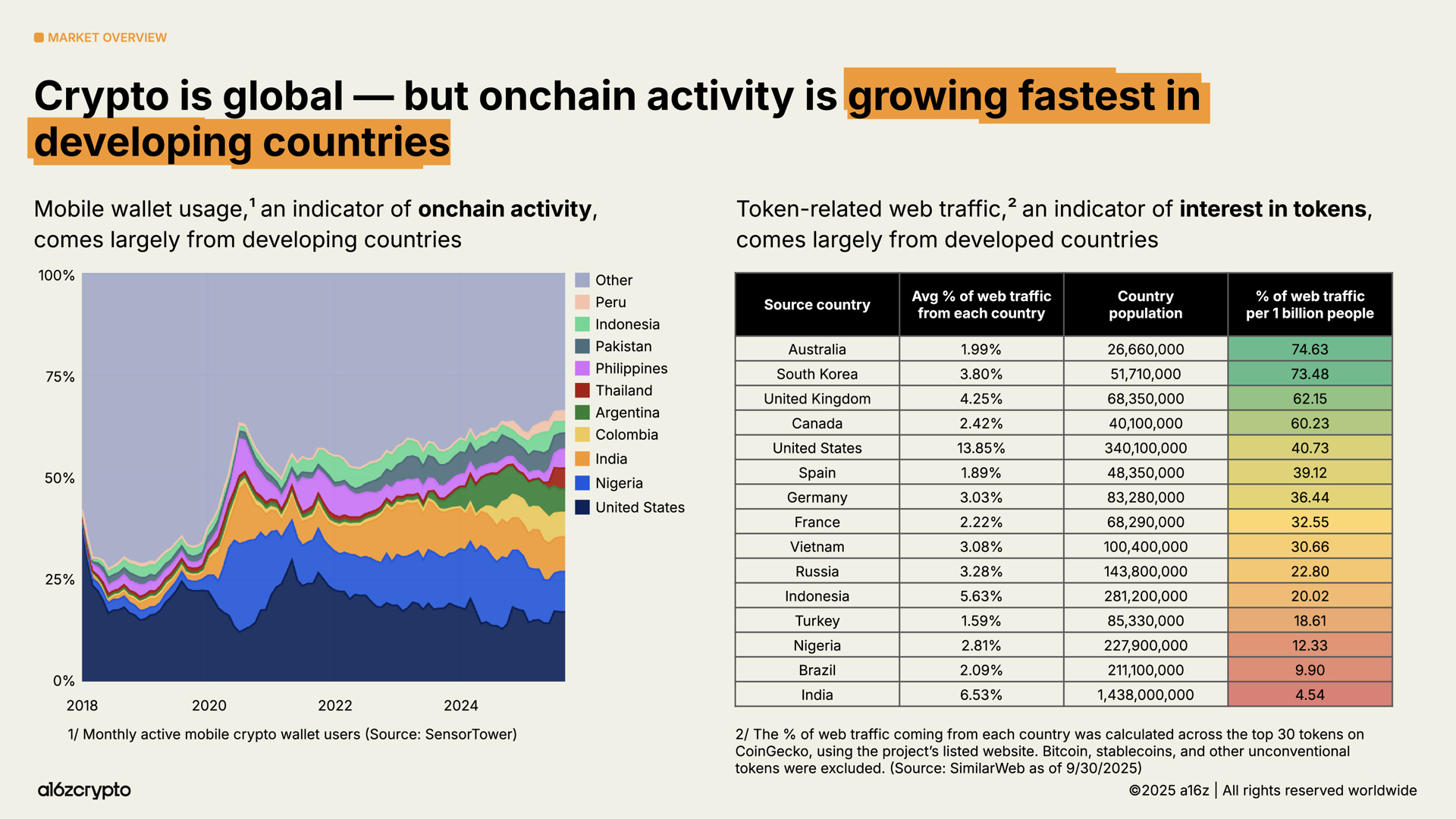

加密生态具有全球性特征,但世界不同地区呈现出差异化使用模式。作为链上活动指标的移动钱包使用量,在阿根廷、哥伦比亚、印度和尼日利亚等新兴市场增长最快(特别是阿根廷在过去三年货币危机持续升级的背景下,加密移动钱包使用量激增 16 倍)。

与此同时,我们对代币相关网络流量地理来源的分析显示,代币兴趣指标更偏向发达国家。相较于发展中国家用户行为,澳大利亚、韩国等国家的活动可能更集中于交易和投机领域。

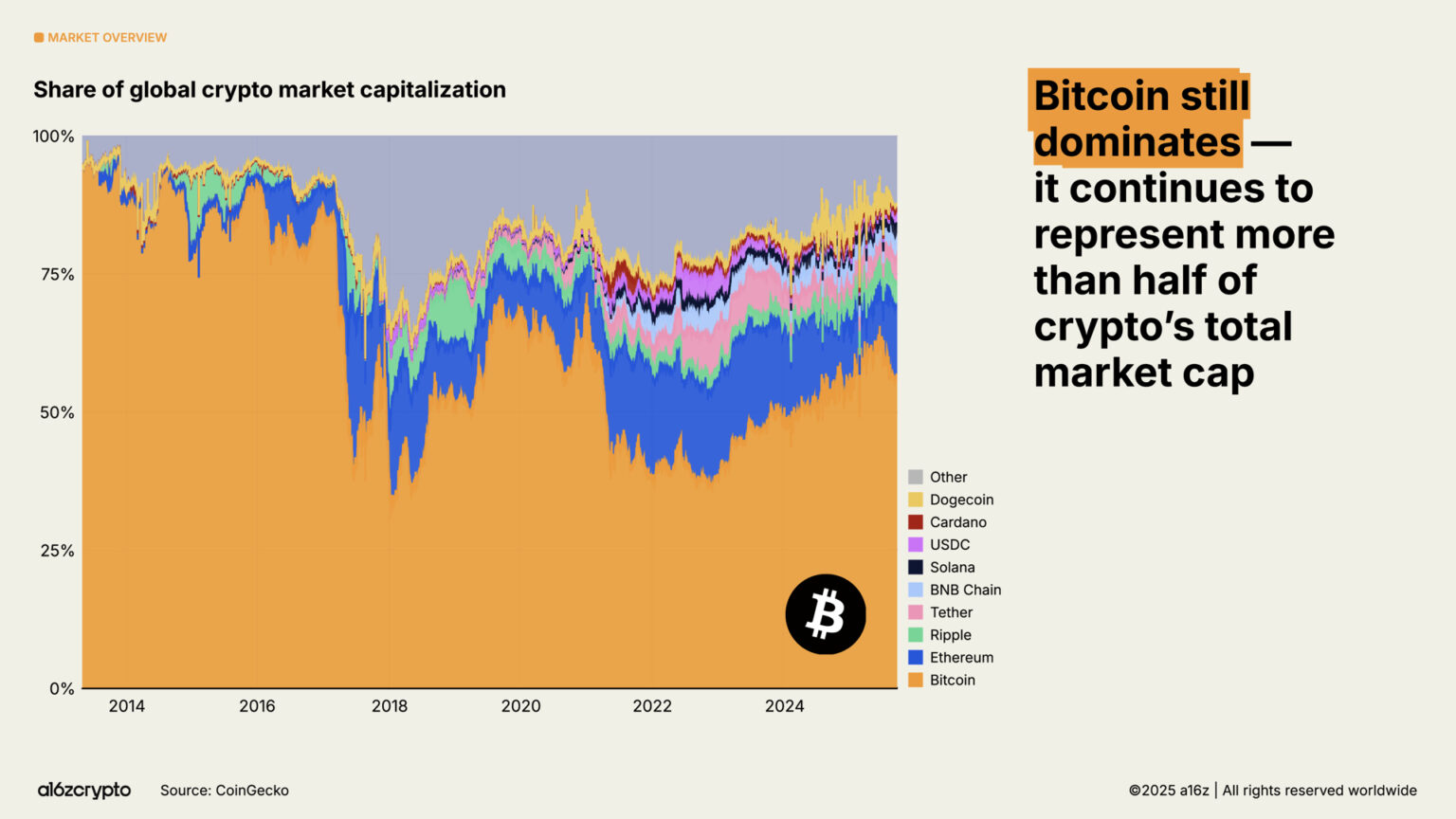

比特币(仍占据加密总市值半数以上份额)作为价值存储手段获投资者青睐,创下 126,000 美元以上的历史新高。与此同时,以太坊和 Solana 已收复 2022 年暴跌后的大部分失地。

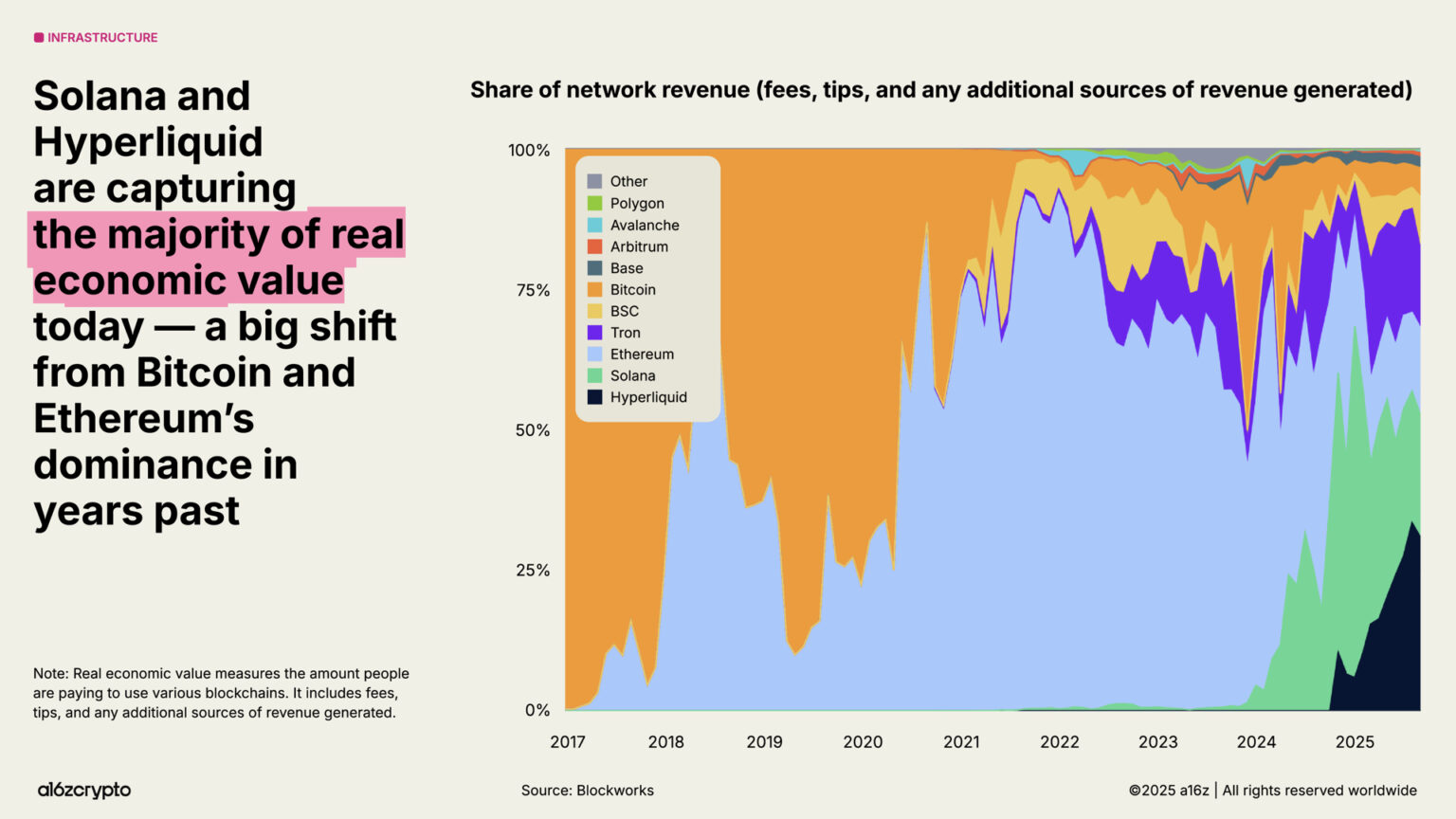

随着区块链持续扩容、费用市场日趋成熟以及新应用不断涌现,某些指标正变得愈发重要,真实经济价值便是其中之一——它衡量用户实际为使用区块链支付的费用规模。当前 Hyperliquid 和 Solana 占据创收经济活动的 53%,这与早先比特币和以太坊的主导格局形成显著转变。

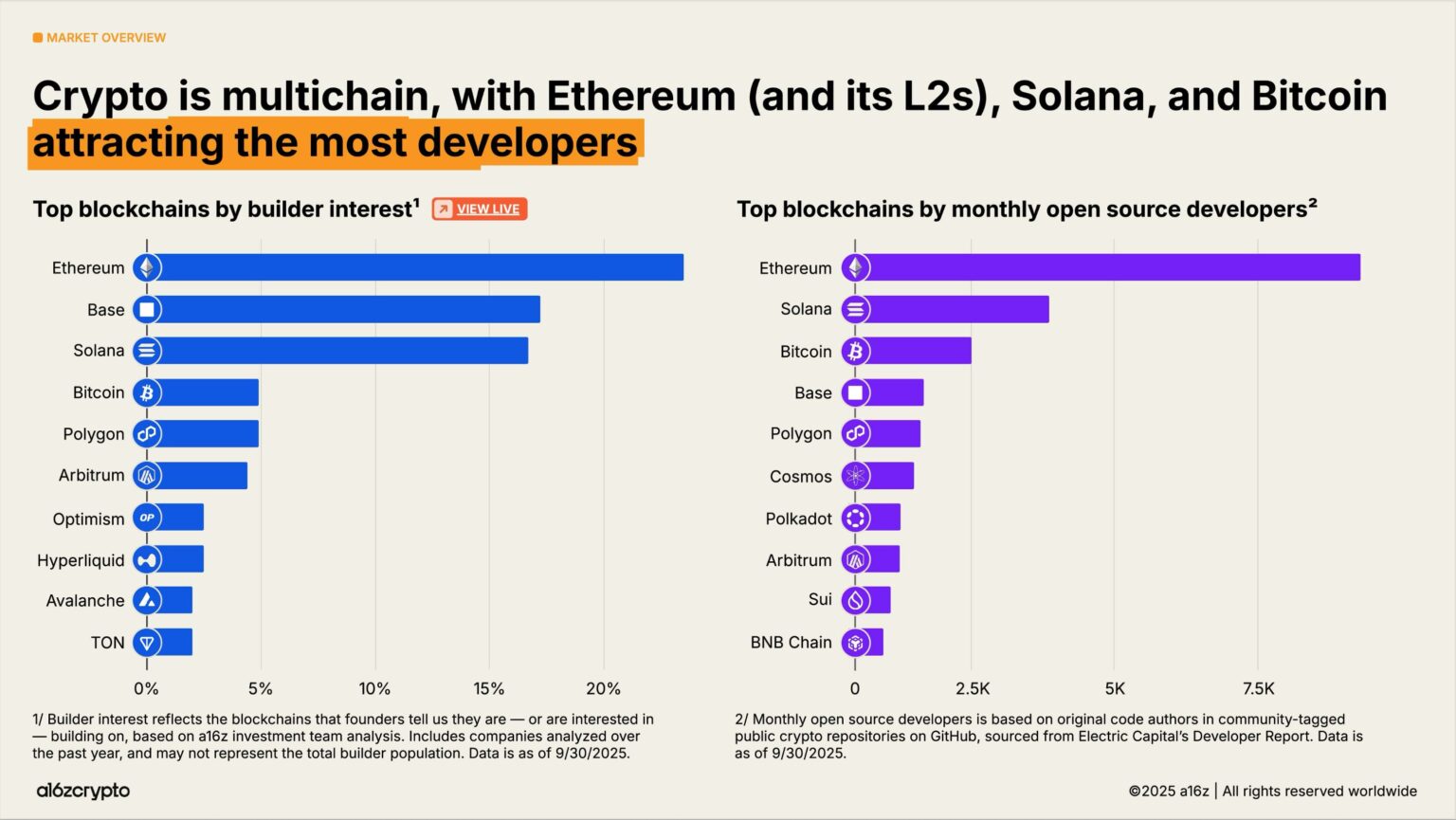

从开发者生态来看,加密世界仍呈现多链格局,比特币、以太坊及其二层网络、Solana 构成三大核心开发者聚集地。2025 年以太坊及其二层网络成为新开发者的首选目标,而 Solana 则是增长最快的生态之一——过去两年开发者兴趣增幅达 78%。这一数据源自 a16z 加密投资团队对创业者首选开发平台的调研分析。

2、金融机构全面拥抱加密资产

2025 年堪称机构采纳元年。继去年《加密行业现状》报告宣告稳定币实现产品市场契合度仅五天后,Stripe 即宣布收购稳定币基础设施平台 Bridge,由此拉开传统金融公司公开布局稳定币的序幕。

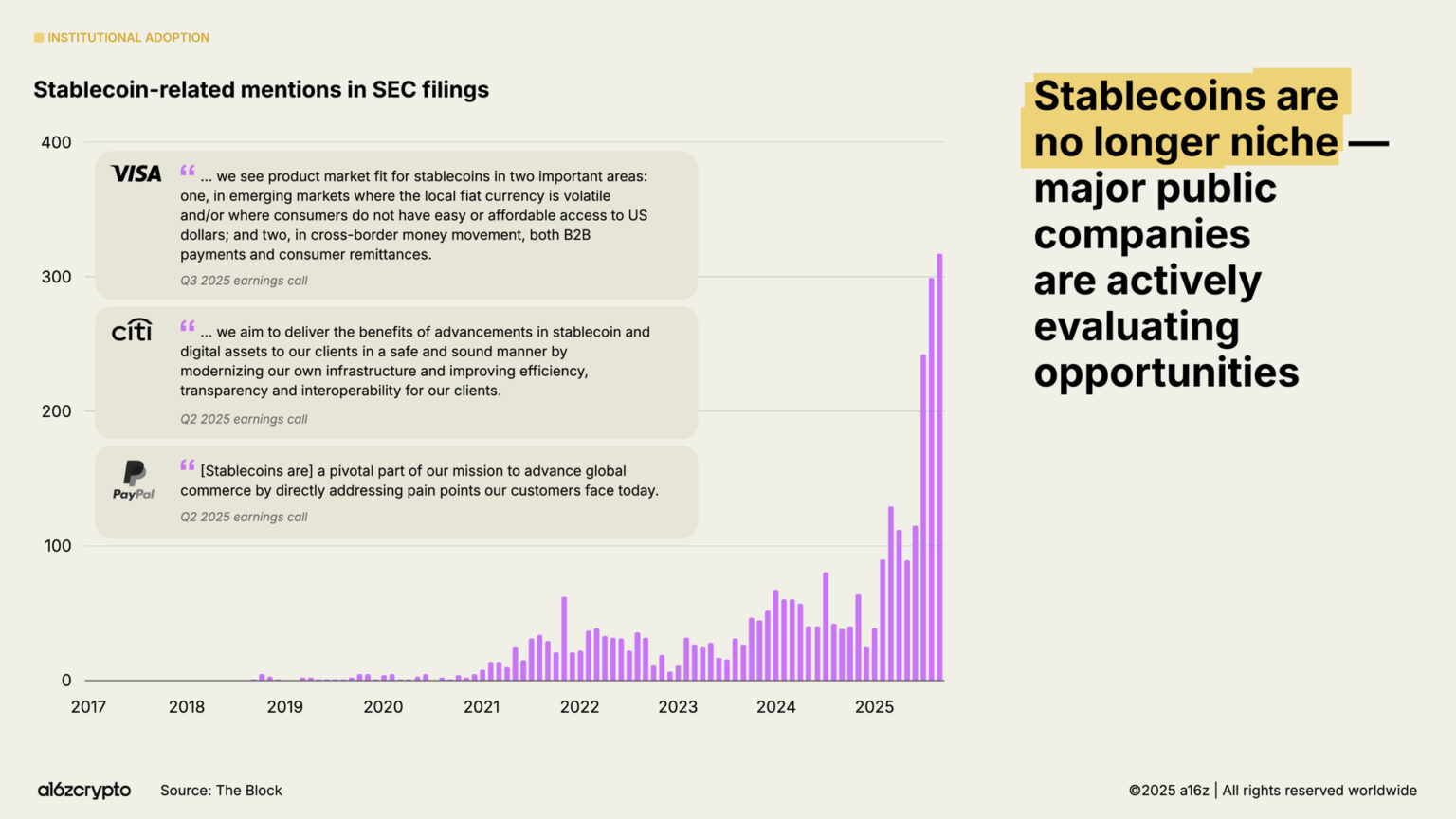

数月后,Circle 的百亿美元 IPO 标志着稳定币发行商正式跻身主流金融机构行列。而 7 月两党共同支持的《GENIUS 法案》正式立法,为建设者与机构提供了清晰的行动指南。此后 SEC 文件中提及稳定 coin 的频率增长 64%,各大金融机构的布局公告呈井喷之势。

机构应用正加速推进。花旗集团、富达、摩根大通、万事达卡、摩根士丹利和 Visa 等传统金融机构已开始(或计划)直接向消费者提供加密产品,使其能够买卖和持有数字资产以及股票、交易平台交易产品等传统工具。与此同时,PayPal 和 Shopify 等平台正加倍投入支付领域,为商户与消费者之间的日常交易构建基础设施。

除直接提供产品外,Circle、Robinhood 和 Stripe 等主要金融科技公司正在积极开发或已宣布计划开发专注于支付、现实世界资产和稳定币的新区块链。这些举措或将推动更多支付流上链,促进企业应用,最终构建一个更庞大、更快速、更全球化的金融体系。

这些企业拥有巨大的分销网络。若开发持续深入,加密技术有望全面融入我们日常使用的金融服务中。

交易平台交易产品成为机构投资的另一关键驱动力,目前链上加密资产持仓规模突破 1750 亿美元,较一年前的 650 亿美元飙升 169%。

贝莱德的 iShares 比特币信托被誉为有史以来交易最活跃的比特币交易平台交易产品,随后推出的以太坊交易平台交易产品近几个月也呈现显著资金流入。(注:尽管常被称作交易平台交易基金,这些产品实际提交 S-1 文件在 SEC 注册为交易所交易产品,表明其底层资产不包含证券。)

这类产品显著降低了加密资产的投资门槛,为历史上始终徘徊在行业外围的大规模机构资金打开了入场通道。

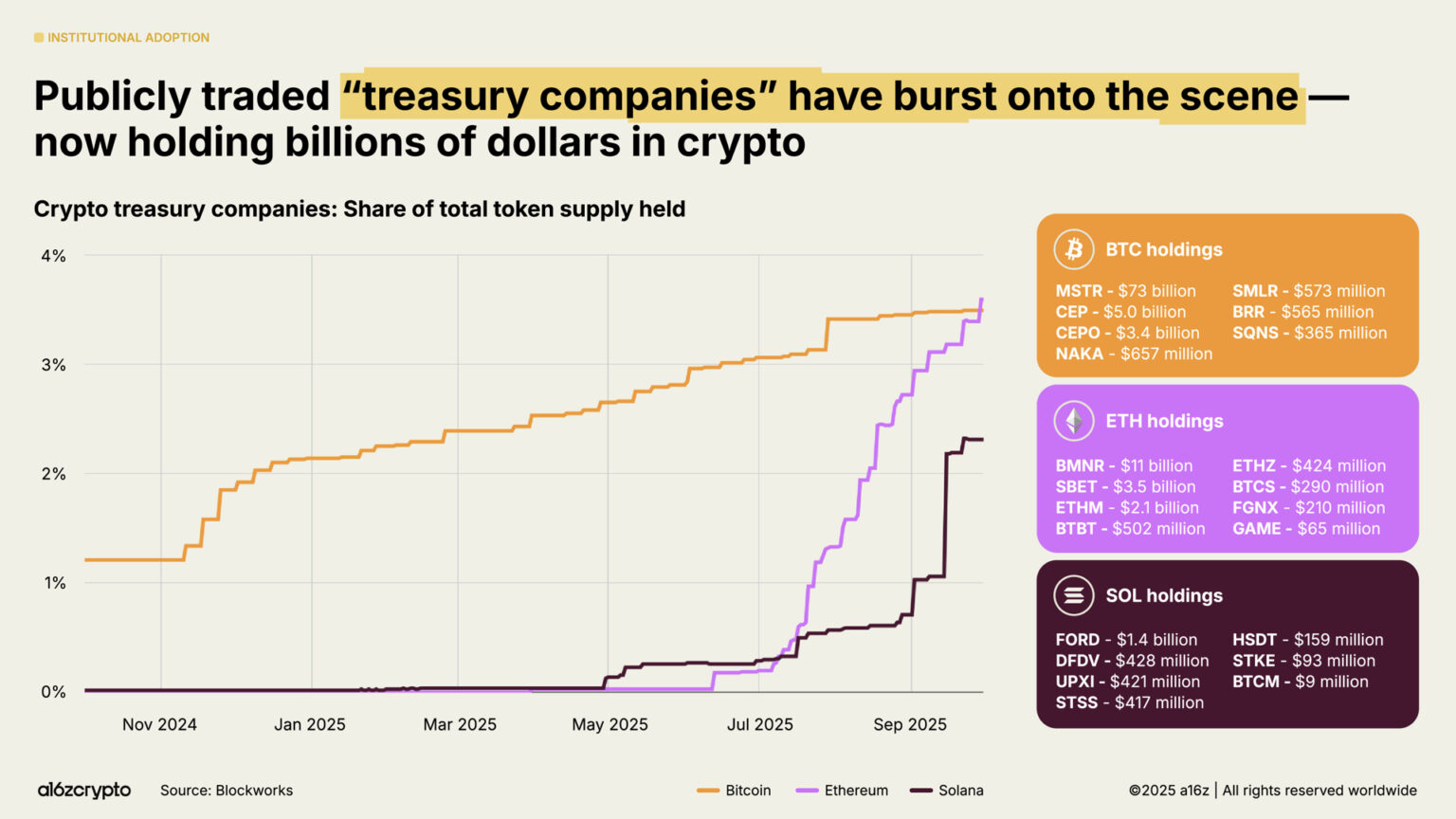

公开交易的数字资产储备公司——即在资产负债表中持有加密资产(类似企业国库持有现金的实体),目前合计持有流通中比特币和以太坊总量的约 4%。这类数字资产储备公司与交易所交易产品现合计持有约 10% 的比特币和以太坊流通供应量。

3、稳定币迈入主流化

2025 年最能体现加密市场成熟的标志莫过于稳定币的崛起。往年稳定币主要用于结算投机性加密交易,而近两年已成为全球转账最快、成本最低的美元流通方式——每秒处理百万笔交易,单笔成本不足一美分,覆盖全球绝大多数地区。

今年稳定币更成为链上经济的支柱。

过去一年稳定币总交易额达 46 万亿美元,同比增长 106%。尽管这主要代表资金流动(与卡组织的零售支付不同),但规模已达 Visa 的三倍,并逼近贯通全美银行系统的 ACH 网络。

经调整后(剔除机器人与人为刷量数据),过去 12 个月稳定币真实交易额为 9 万亿美元,同比增长 87%,是 PayPal 处理量的五倍以上,超过 Visa 的一半规模。

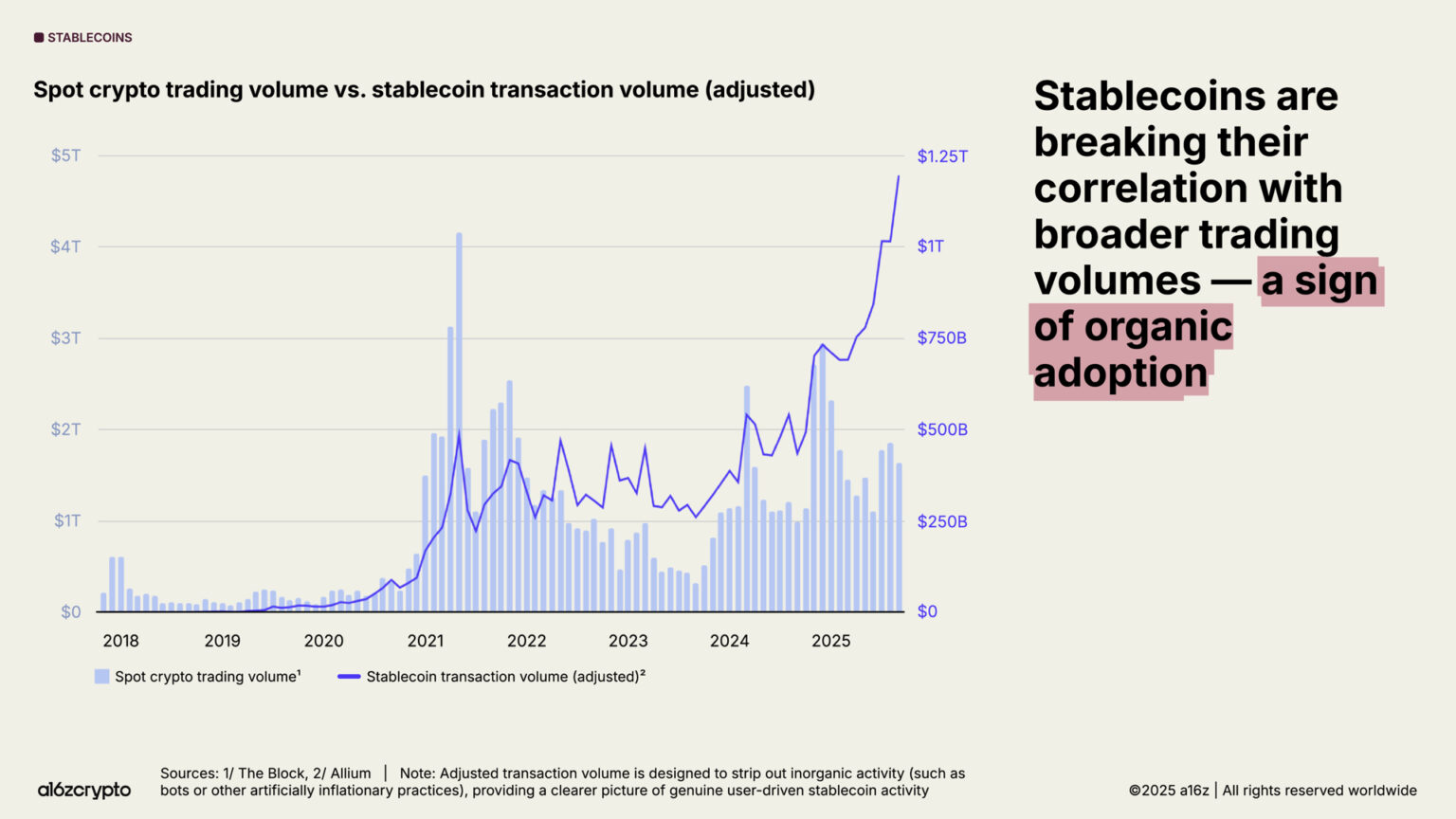

应用正加速普及。经调整后的月稳定币交易额已飙升至历史新高,仅 2025 年 9 月就接近 1.25 万亿美元。

值得注意的是,这一活动与整体加密交易量关联度较低——表明稳定币正被用于非投机用途,更重要的是,这印证了其产品与市场的契合度。

稳定币总供应量同样创下历史新高,目前已突破 3000 亿美元。

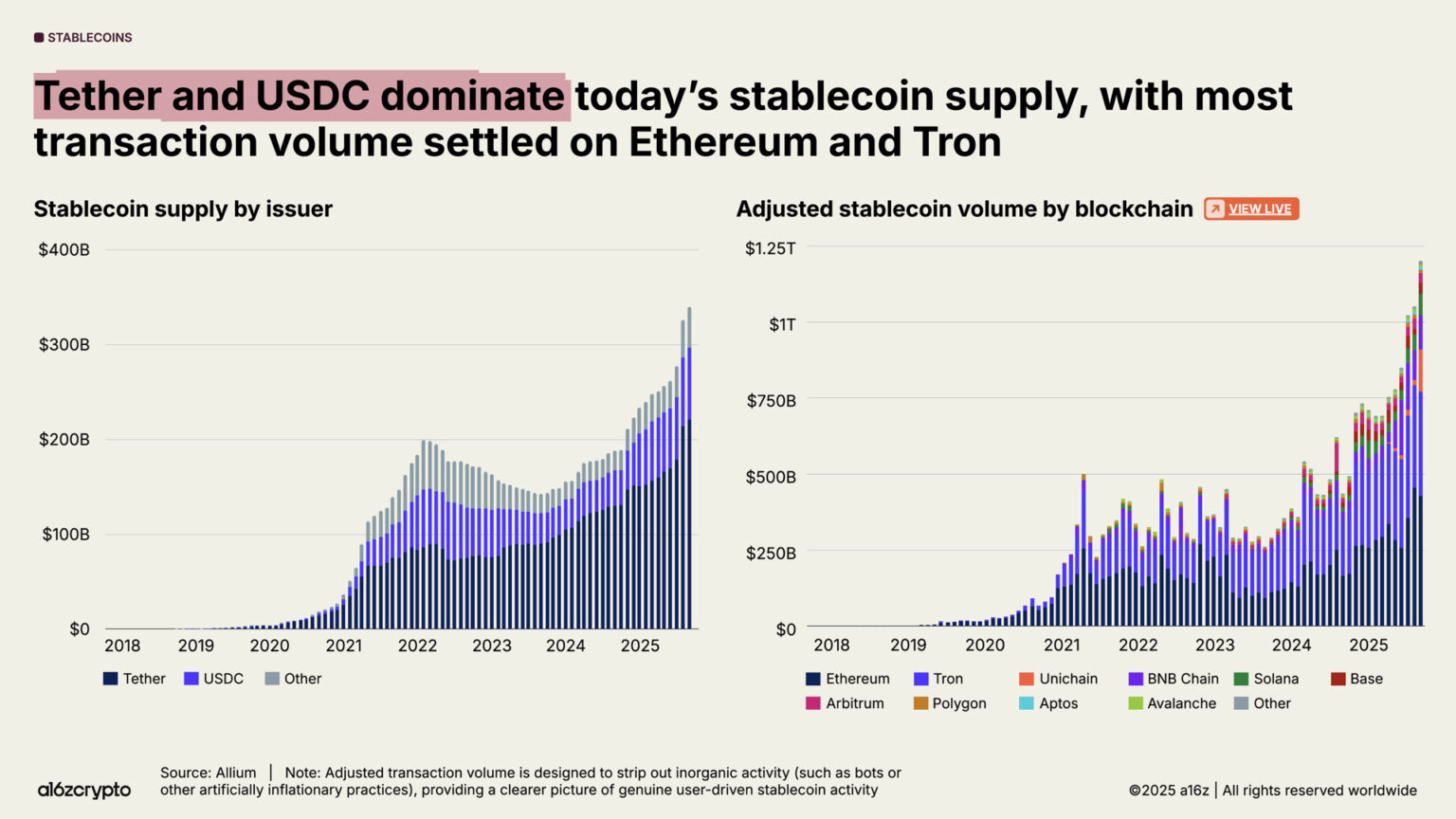

市场由头部稳定币主导:Tether 和 USDC 占总供应量的 87%。2025 年 9 月,以太坊和波场区块链处理的稳定币交易额(经调整后)达 7720 亿美元,占全部交易量的 64%。尽管这两大发行方和区块链占据了稳定币活动的主要份额,但新兴区块链和发行方的增长势头也在加速。

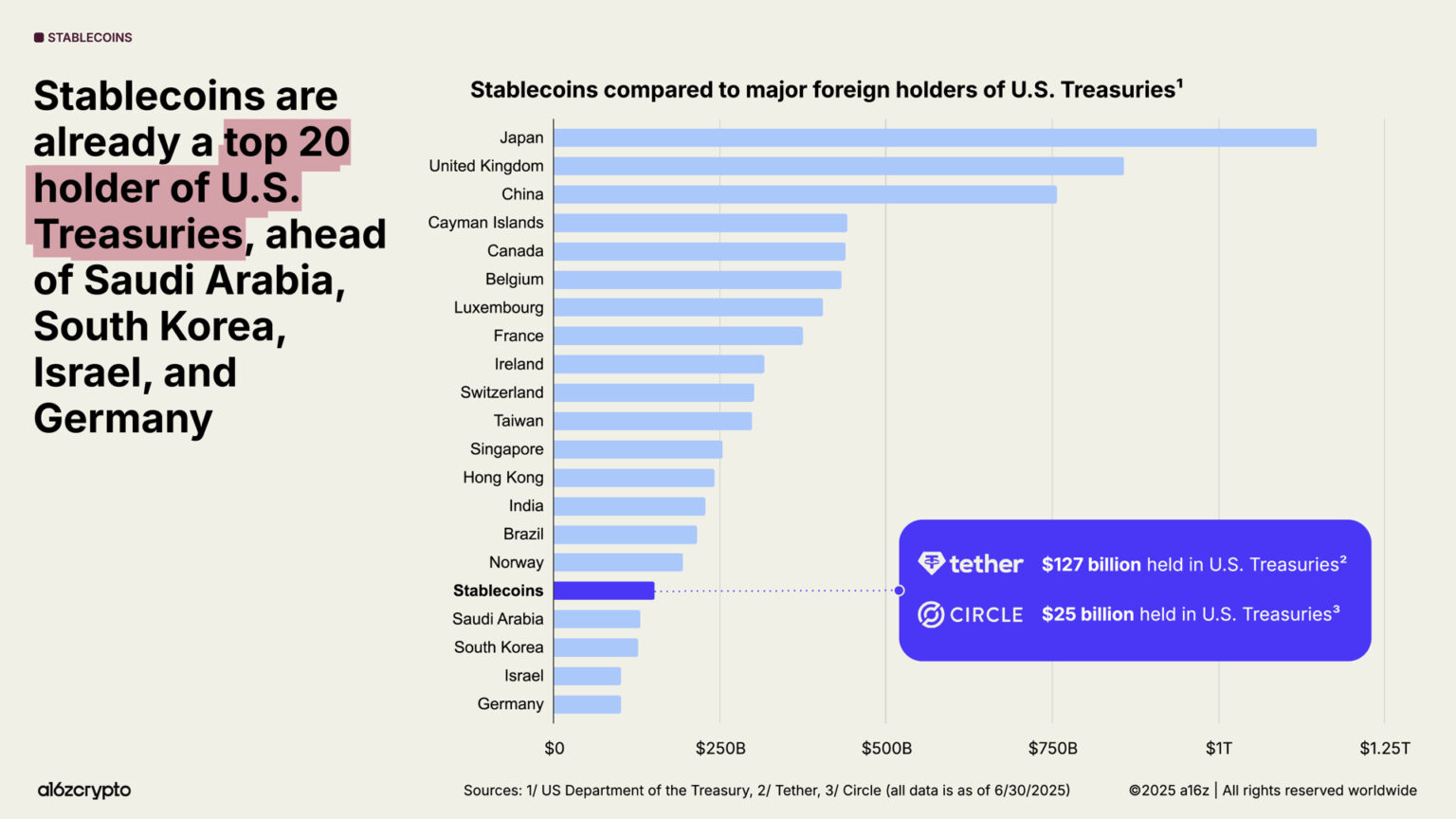

稳定币已成为全球宏观经济的重要力量:超过 1% 的美元以代币化稳定币形式存在于公有区块链上,其美债持有量排名从去年的第 20 位升至第 17 位。目前稳定 coin 总计持有超过 1500 亿美元美债——超过许多主权国家的持有量。

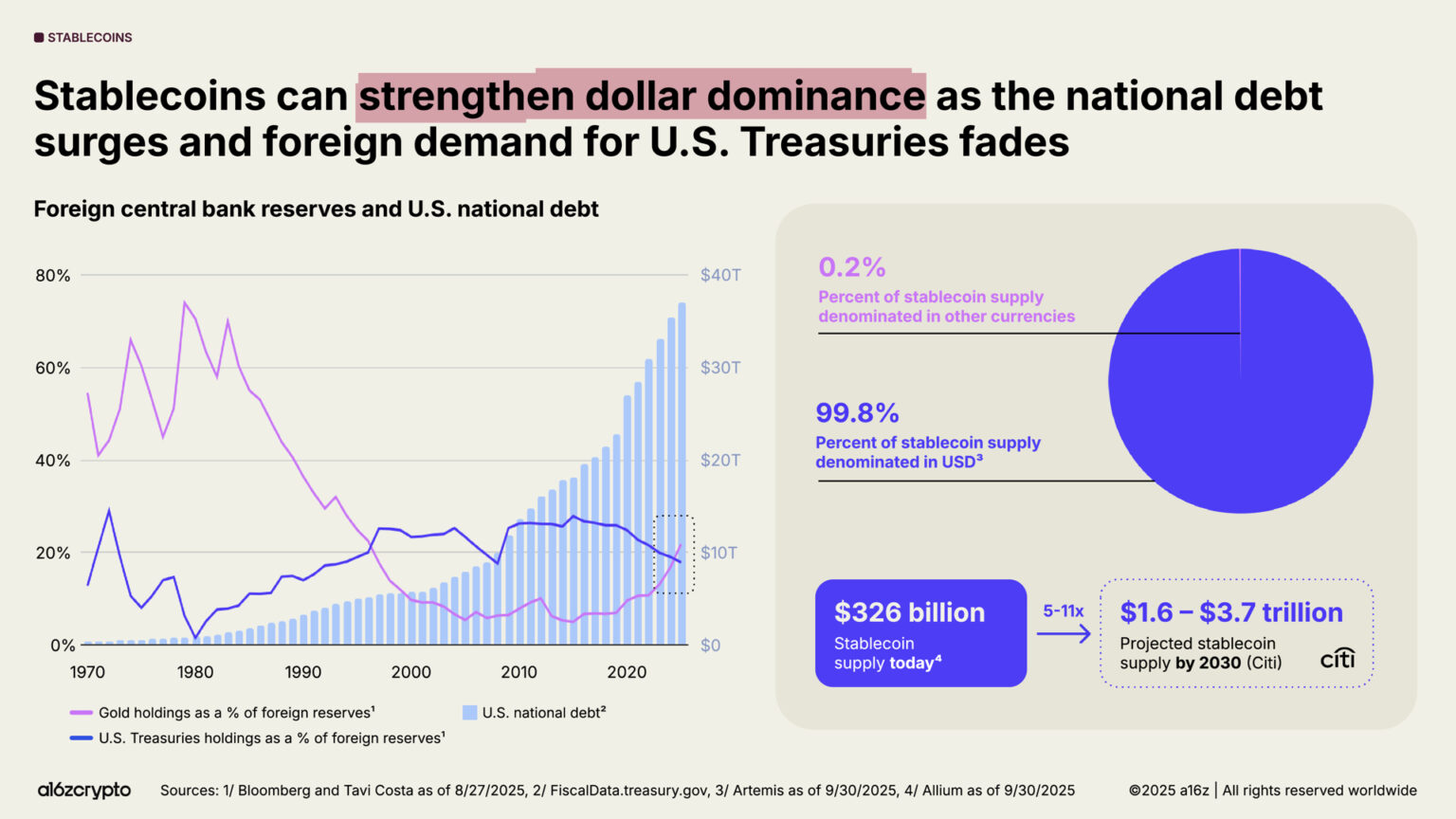

与此同时,尽管全球对美国国债的需求减弱,其国家债务仍在激增。这是 30 年来首次出现外国央行黄金储备超过美国国债的情况。

但稳定币却逆势而上:超过 99% 的稳定币以美元计价,预计到 2030 年其规模将增长 10 倍至 3 万亿美元以上,这可能在未来几年为美国债务提供强劲而可持续的需求来源。

即便外国央行减持美债,稳定币仍在巩固美元的主导地位。

4、美国加密生态韧性达历史峰值

美国已扭转先前对加密领域的对立姿态,重振建设者信心。

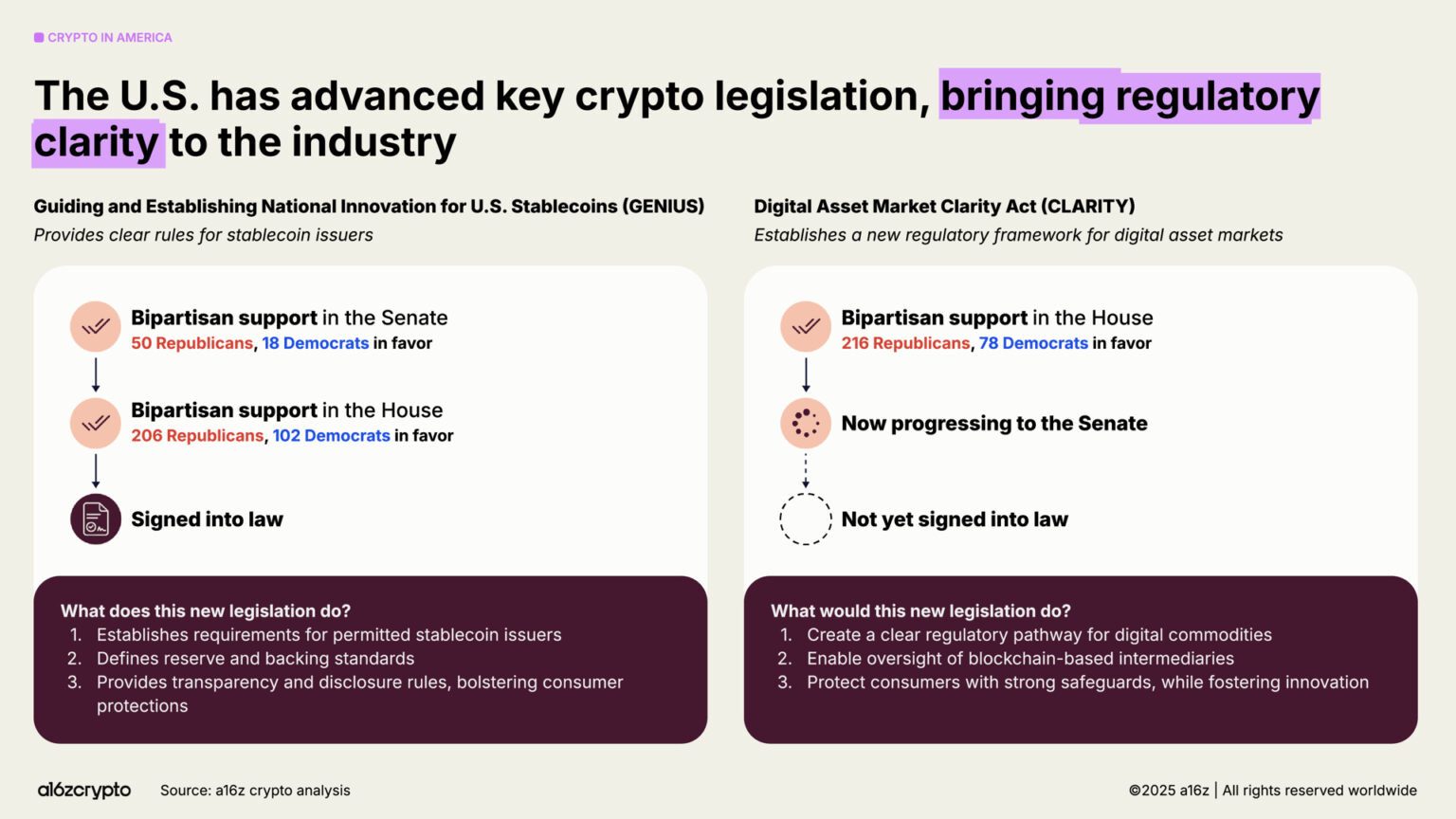

今年《GENIUS 法案》的通过与《CLARITY 法案》获众议院批准,标志着两党已达成共识:加密资产不仅将在美国存续,更已具备繁荣发展的条件。这两项法案共同构建起平衡创新与投资者保护的稳定币监管、市场结构和数字资产监督框架。与此同时,第 14178 号行政令废除了早前的反加密指令,并成立跨机构工作组以推动联邦数字资产政策现代化。

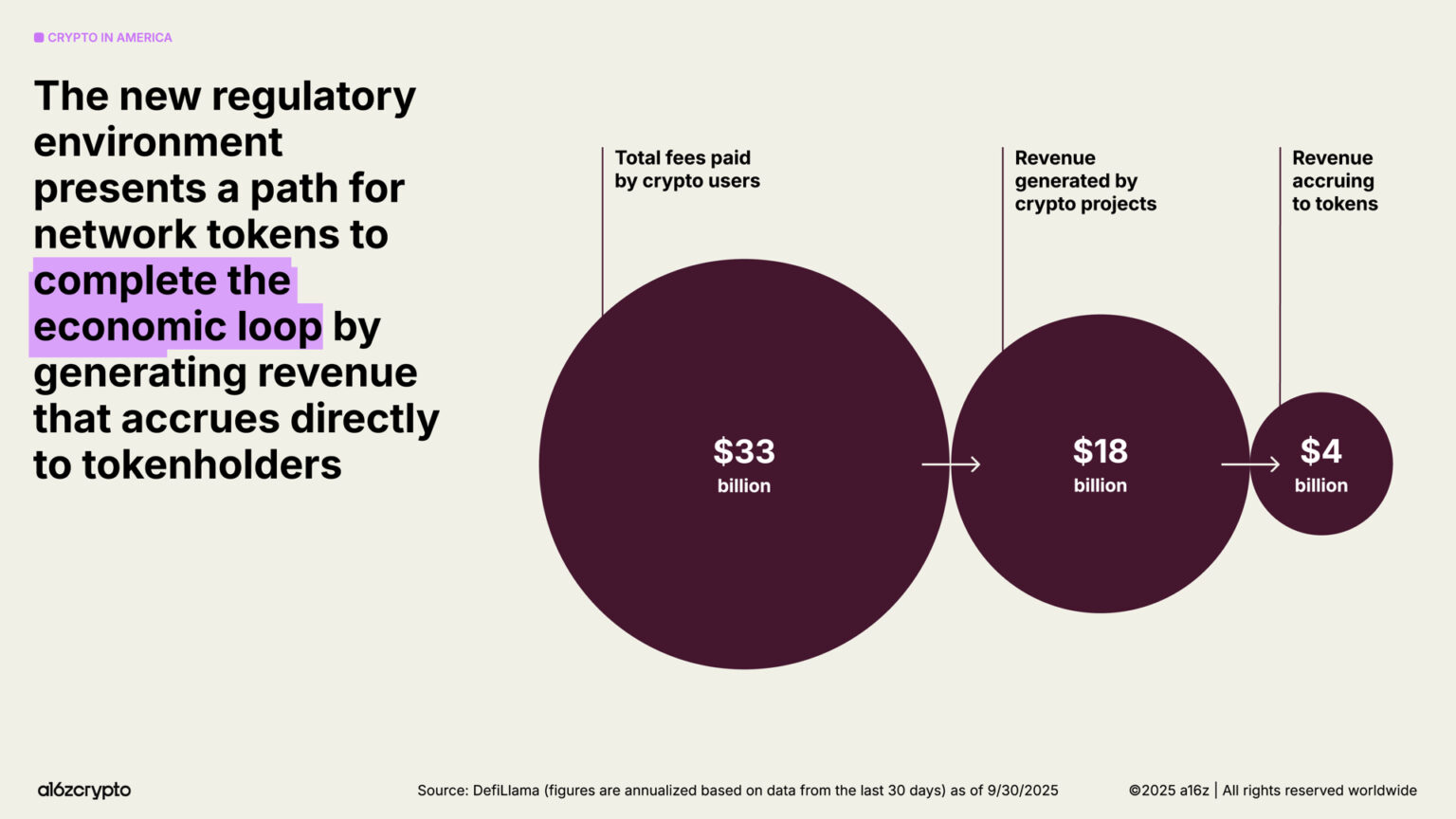

监管环境正为构建者铺平道路,使其能够充分释放代币作为新型数字原语的潜力——正如网站对前几代互联网的意义。随着监管框架的明晰,更多网络代币将通过产生归属于持币者的收益来完成经济闭环,从而为互联网打造一个自我维持且让更多用户共享系统红利的新经济引擎。

5、全球加速链上化进程

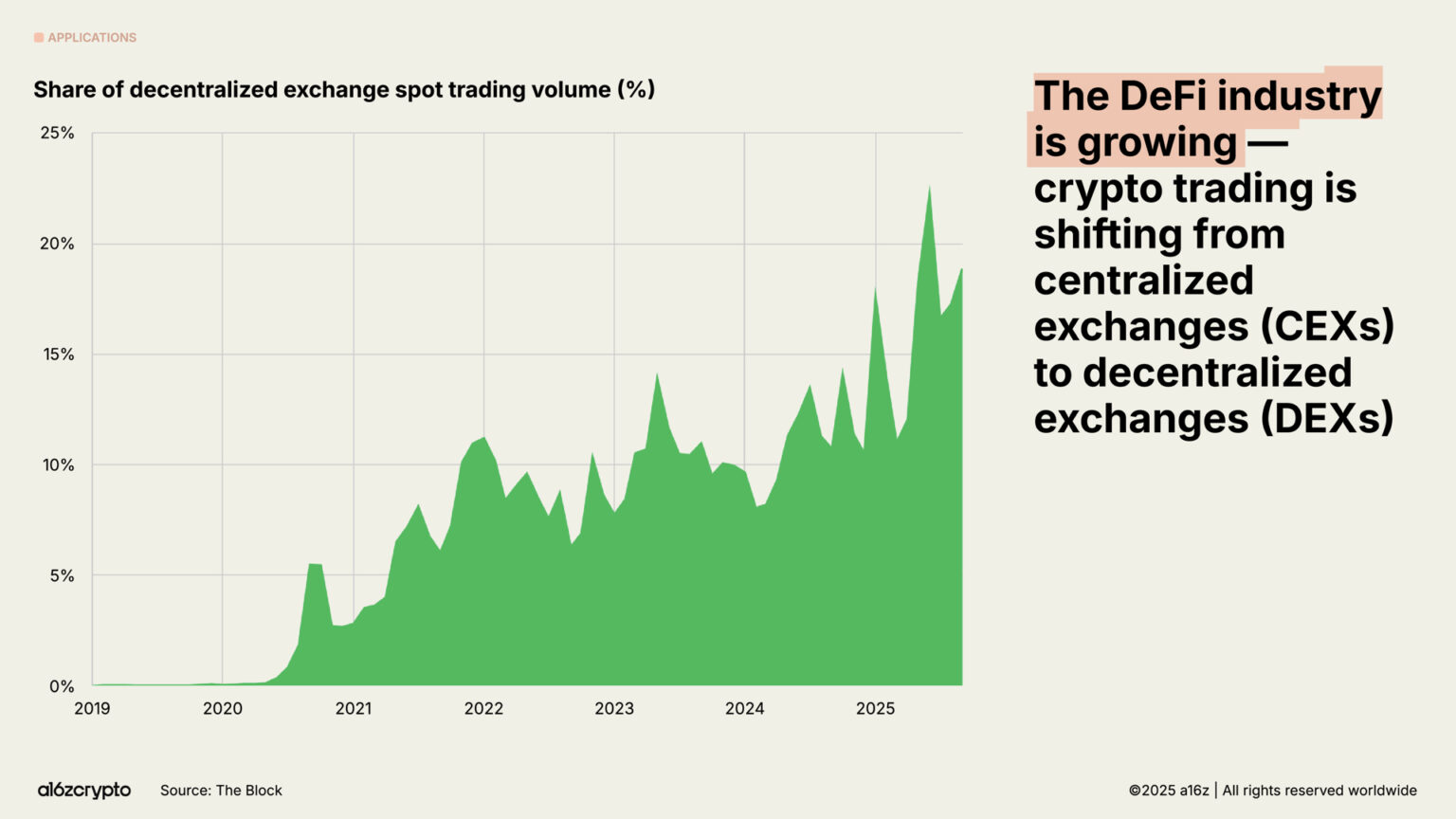

曾经仅是早期采用者小众试验场的链上经济,已演变为拥有数千万月活参与者的多元生态。如今近五分之一的现货交易量通过去中心化交易平台完成。

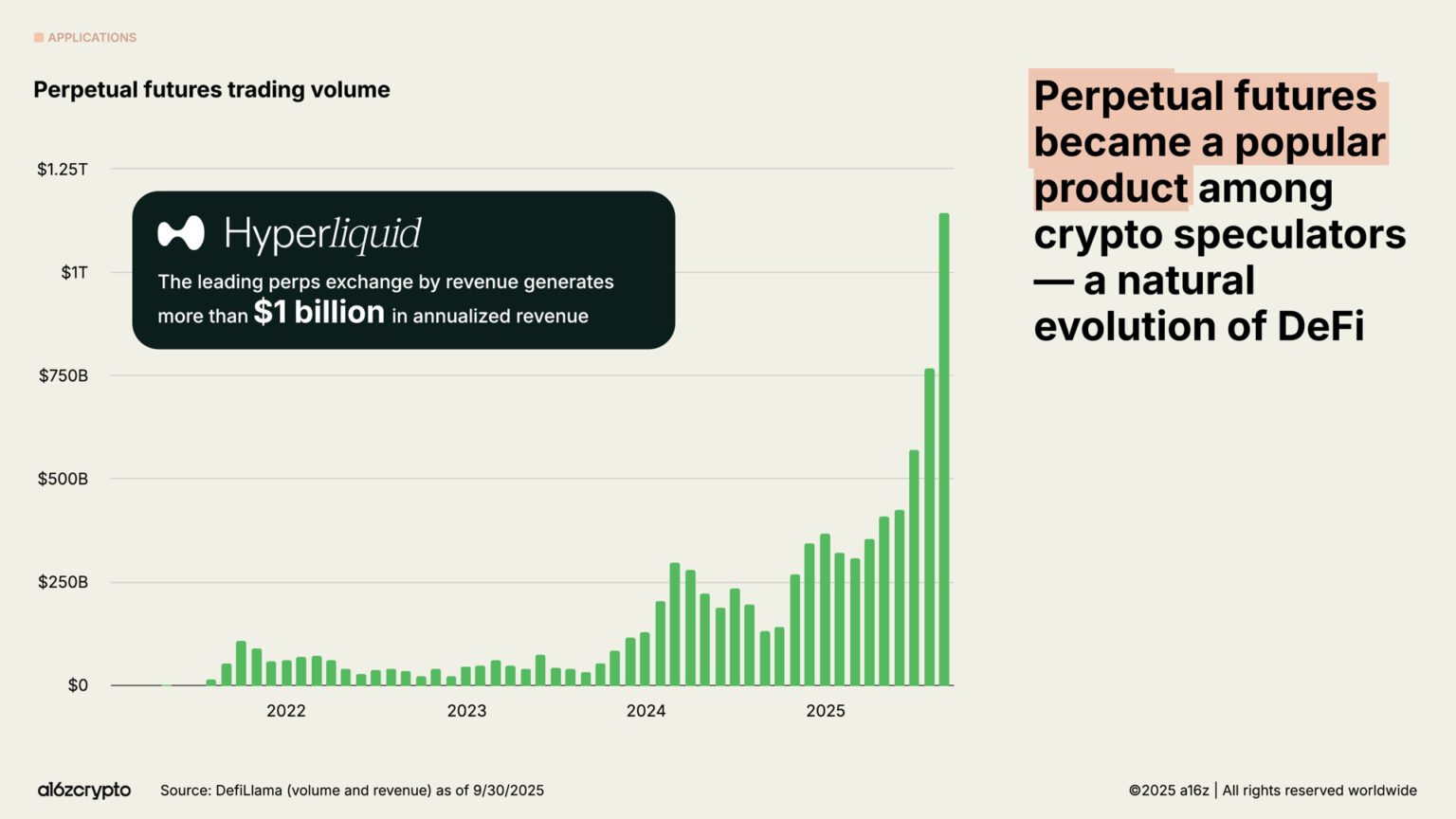

永续合约交易量在过去一年激增近 8 倍,在加密投机者中呈现爆发式增长。Hyperliquid 等去中心化永续合约交易平台已处理数万亿美元交易量,今年产生超 10 亿美元年化收入——这些数据已可与部分中心化交易平台媲美。

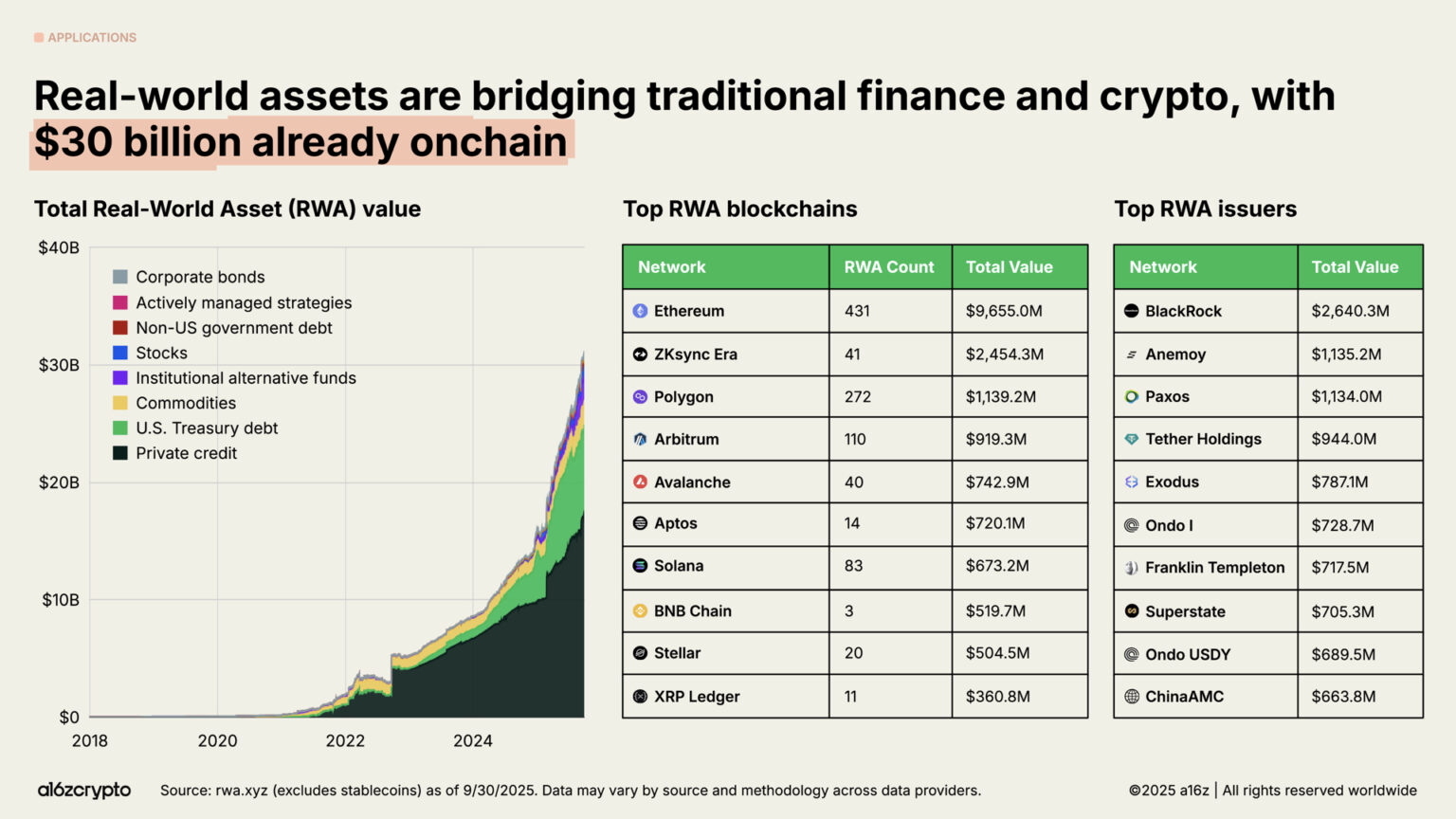

现实世界资产——包括美国国债、货币市场基金、私募信贷和房地产等以代币化形式呈现于链上的传统资产——正在连接加密与传统金融。代币化 RWA 总市场规模达 300 亿美元,过去两年增长近四倍。

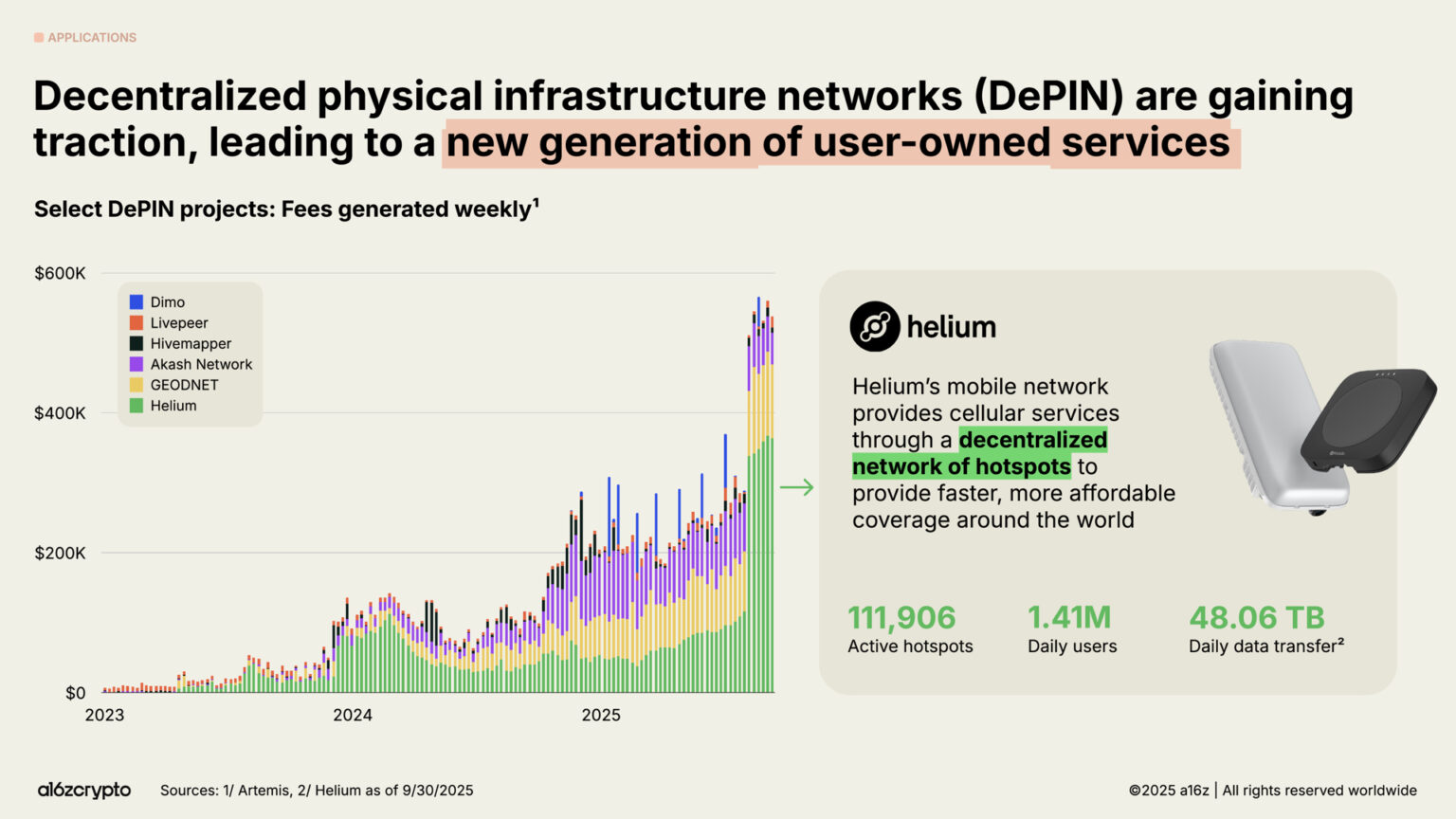

除金融领域外,2025 年区块链最具雄心的前沿阵地当属 DePIN——去中心化物理基础设施网络。

正如 DeFi 重构金融体系,DePIN 正在重塑电信网络、交通系统、能源电网等物理基础设施。这一领域潜力巨大:世界经济论坛预测 DePIN 市场规模到 2028 年将达 3.5 万亿美元。

Helium 网络是最具代表性的案例。这个由基层驱动的无线网络通过超过 11.1 万个用户运营的热点,目前为 140 万日活用户提供 5G 蜂窝网络覆盖。

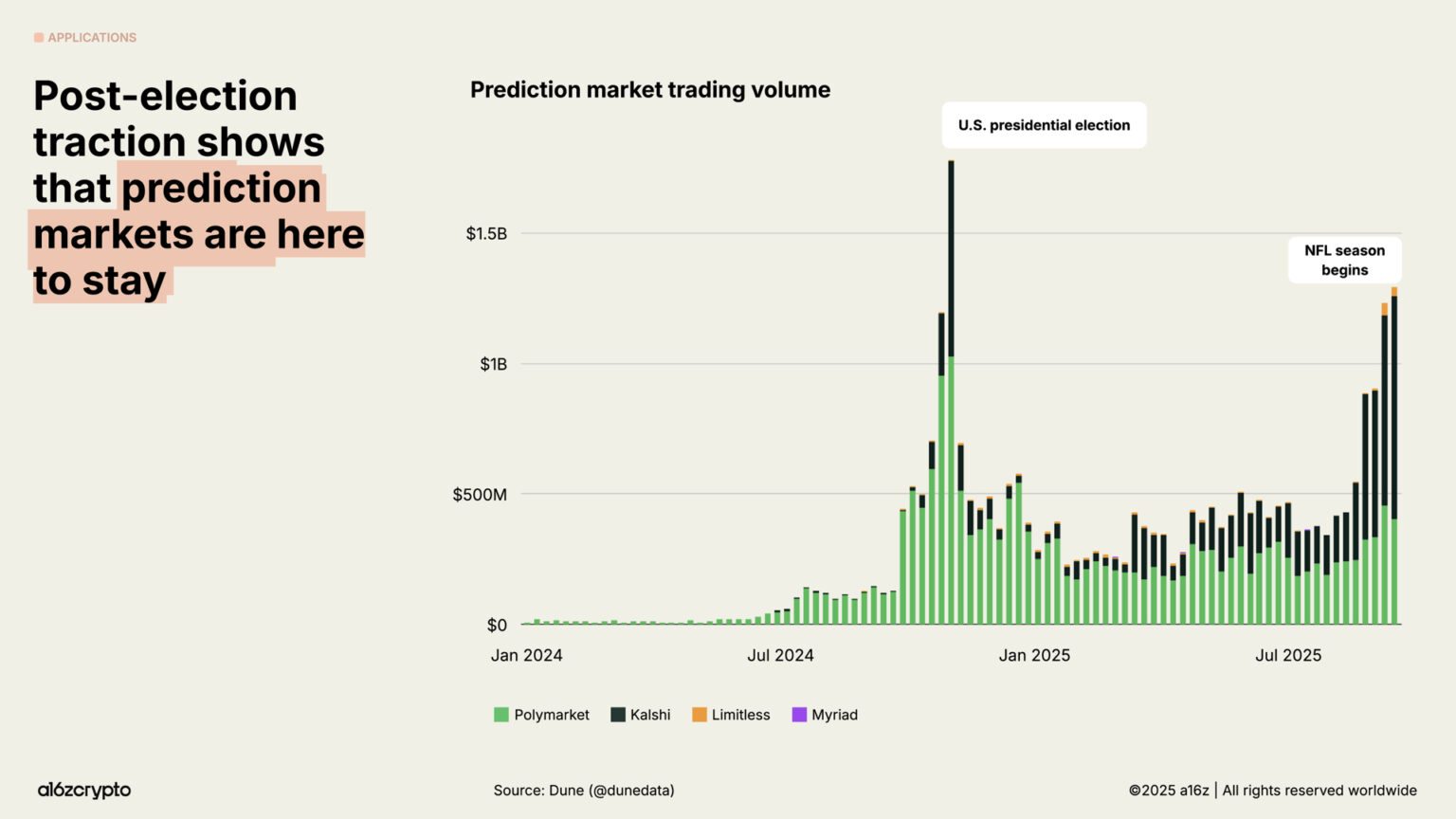

预测市场在 2024 年美国总统大选周期突破主流圈层,头部平台 Polymarket 和 Kalshi 月交易总量达数十亿美元。尽管曾面临非选举年能否维持活跃度的质疑,这些平台 2025 年初以来交易量增长近 5 倍,已逼近历史峰值。

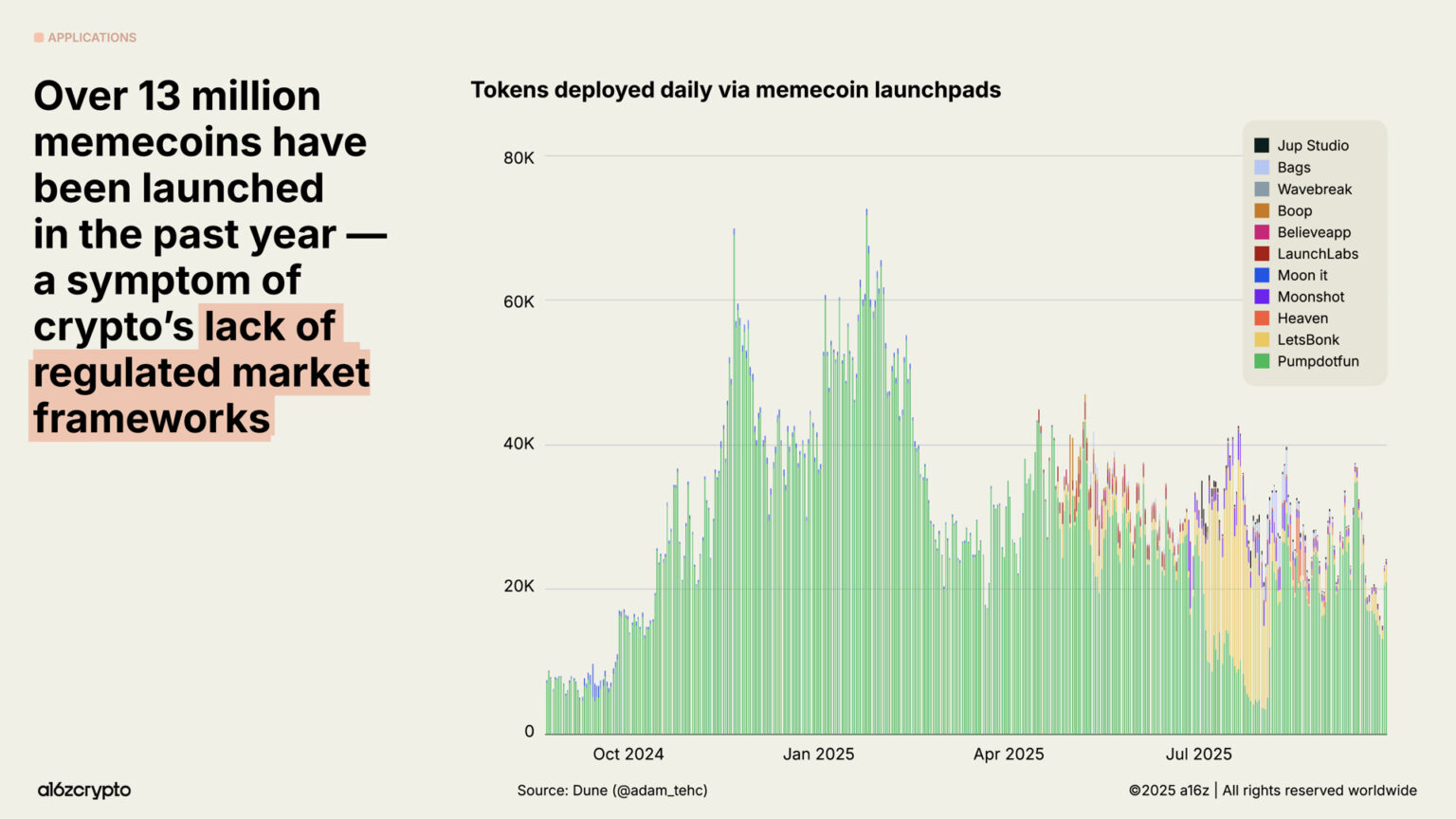

在缺乏明确监管的环境下,Memecoin 呈现爆发式增长,过去一年问世的数量超 1300 万种。随着良性政策与两党立法为更具建设性的区块链用例扫清障碍,这一趋势近几个月有所降温——9 月发行量较 1 月下降 56%。

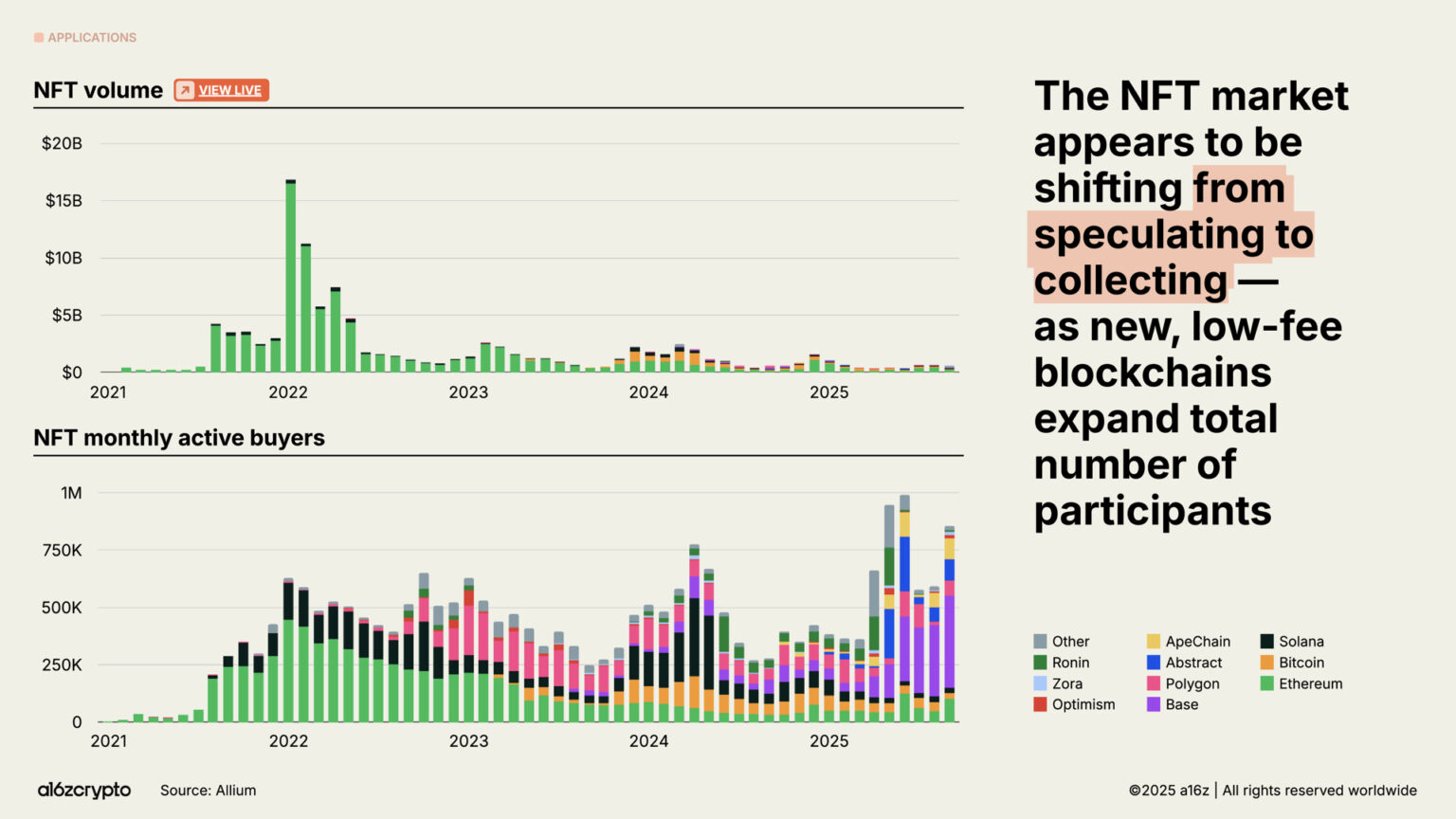

NFT 市场交易量虽未重返 2022 年峰值,但月活跃买家数量持续增长。这些趋势似乎预示着消费者行为正从投机转向收藏,而 Solana、Base 等链上更低廉的区块空间成本为此提供了条件。

6、区块链基础设施趋近成熟临界点

若没有区块链基础设施的重大进步,所有这些活动都将无法实现。

短短五年间,主流区块链网络的总交易吞吐量增长超 100 倍。过去区块链每秒处理交易数不足 25 笔,如今已达 3400 笔/秒,与纳斯达克成交速度、黑色星期五期间 Stripe 全球处理量持平,而成本仅为历史成本的零头。

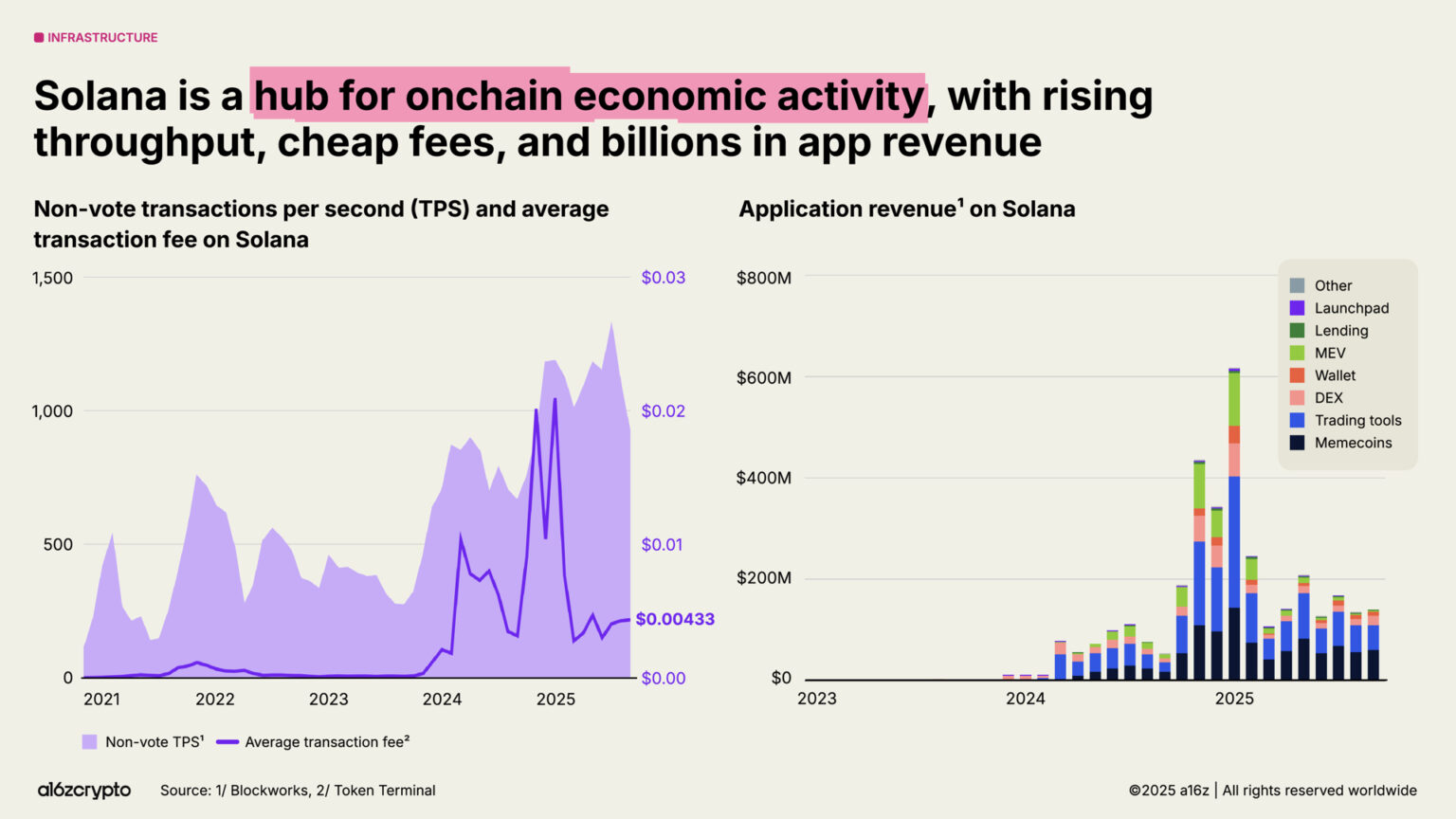

在区块链生态中,Solana 已成为最突出的代表之一。其高性能、低费用的架构如今支撑着从 DePIN 项目到 NFT 市场的各类应用,其原生应用在过去一年产生 30 亿美元收入。计划中的升级预计将在年底前使网络容量翻倍。

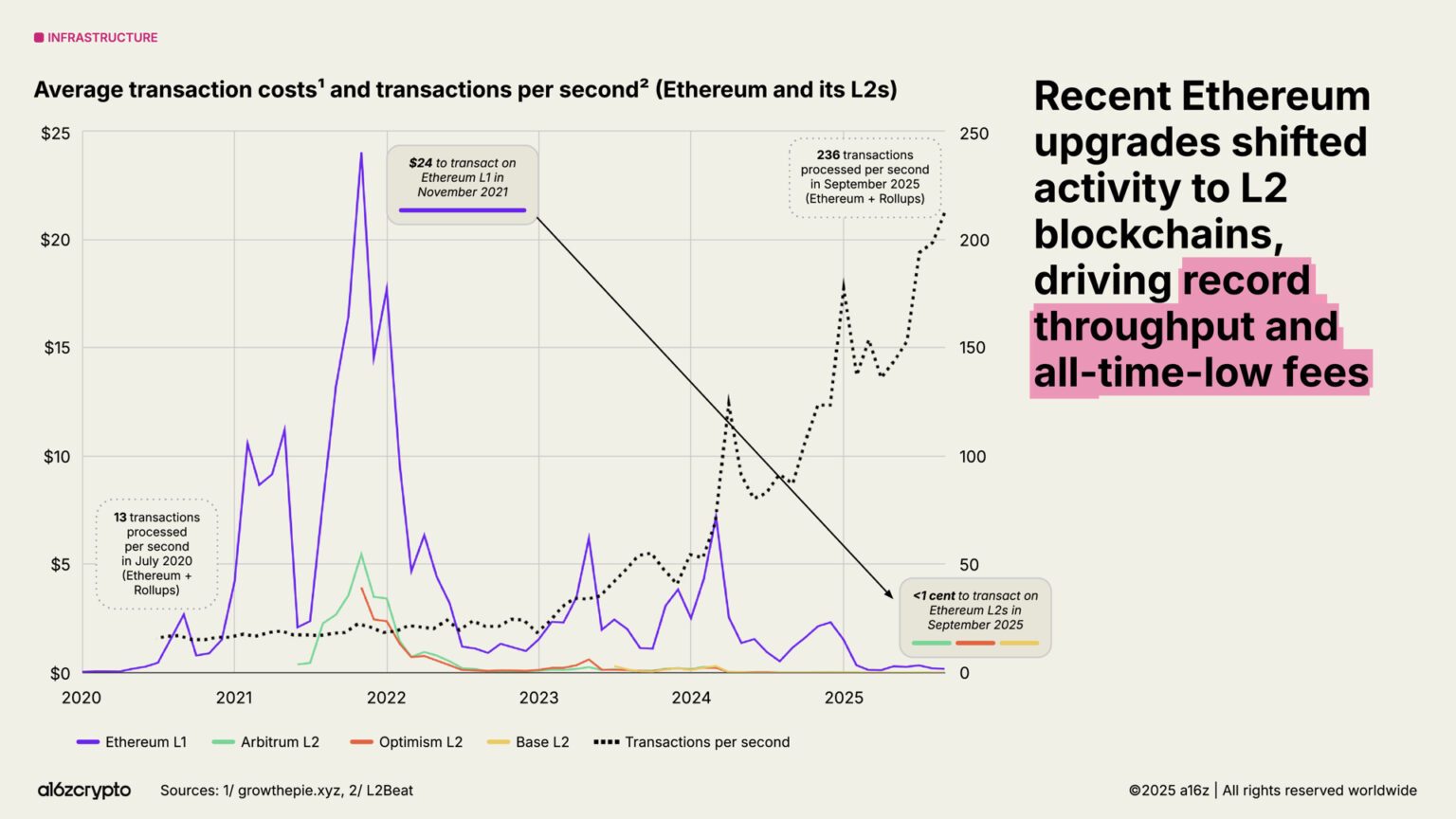

以太坊持续推进其扩容路线图,大部分经济活动已迁移至 Arbitrum、Base 和 Optimism 等第二层解决方案。L2 的平均交易成本从 2021 年的约 24 美元降至如今的不到一美分,使得与以太坊相关的区块空间既廉价又充足。

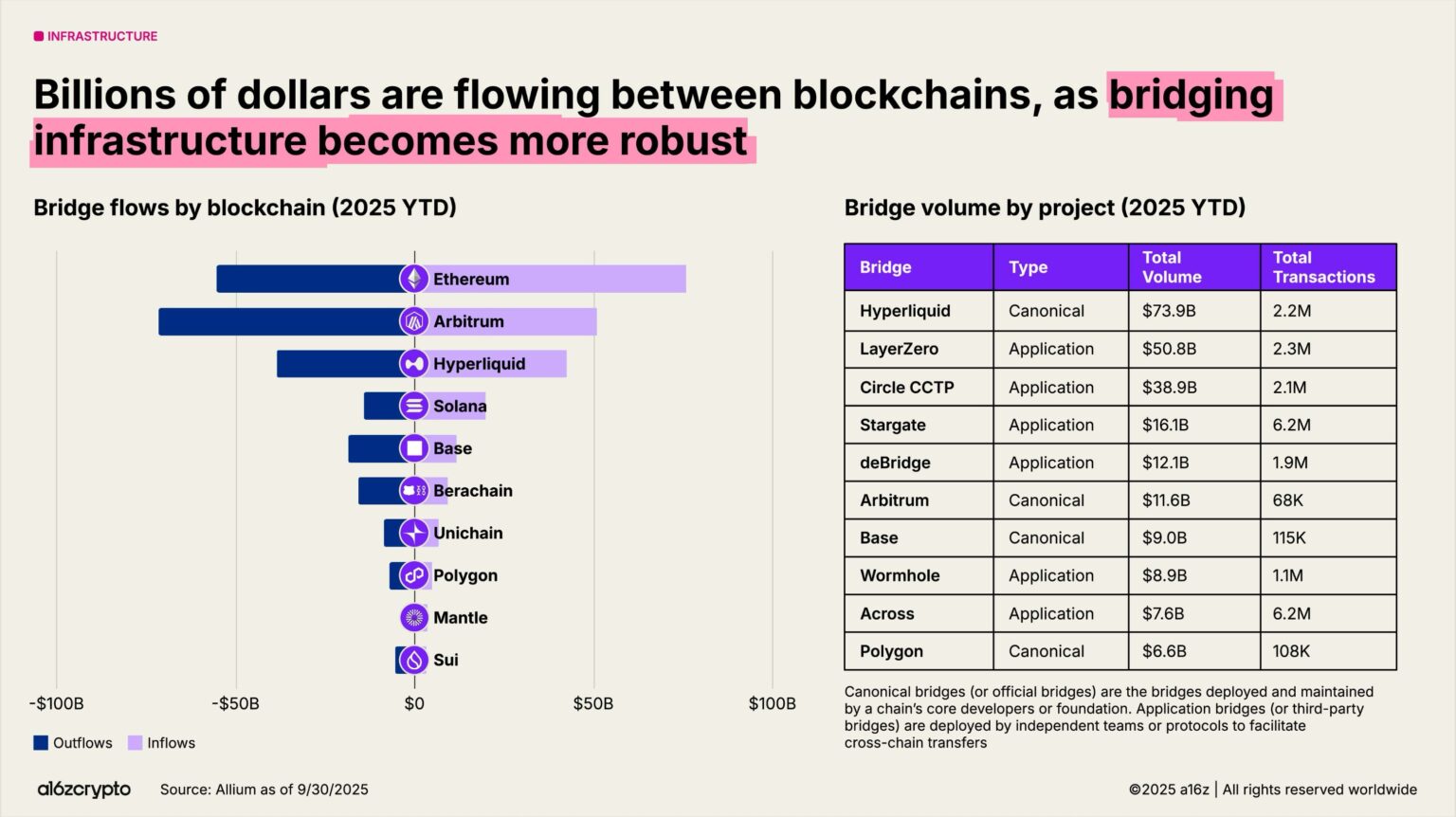

跨链桥正实现区块链互操作性。LayerZero 和 Circle 的跨链传输协议等解决方案使用户能在多链系统中转移资产。Hyperliquid 的规范桥年初至今交易量已达 740 亿美元。

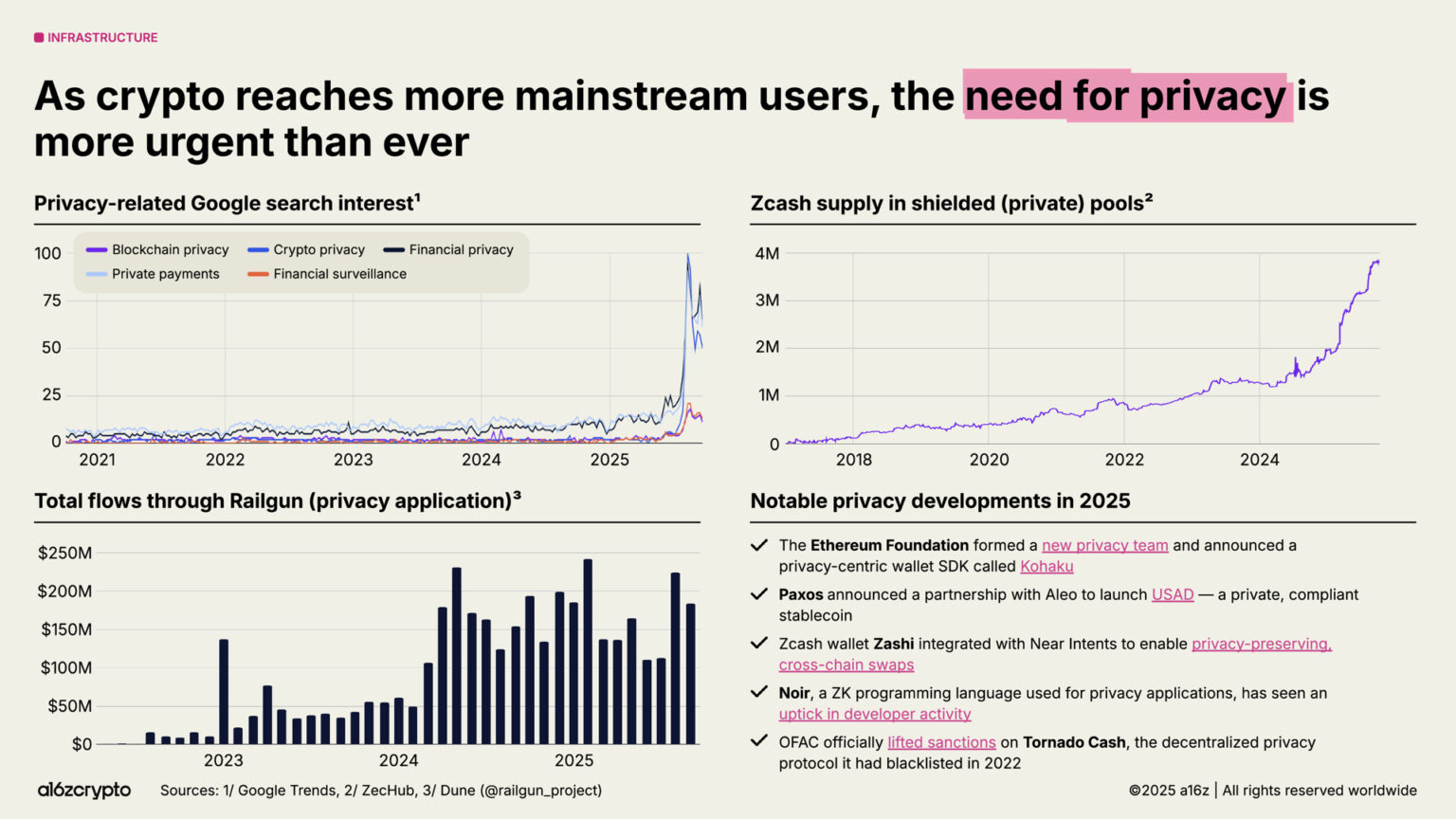

隐私保护正重回焦点,并可能成为大规模应用的前提条件。关注度上升的迹象包括:2025 年与加密隐私相关的谷歌搜索量激增;Zcash 的屏蔽资金池供应量增长至近 400 万 ZEC;Railgun 的月交易流量突破 2 亿美元。

更多发展势头的迹象:以太坊基金会成立了新的隐私团队;Paxos 与 Aleo 合作推出私密且合规的稳定币(USAD);外国资产控制办公室取消了对去中心化隐私协议 Tornado Cash 的制裁。我们预计,随着加密技术不断主流化,这一趋势将在未来几年获得更大动力。

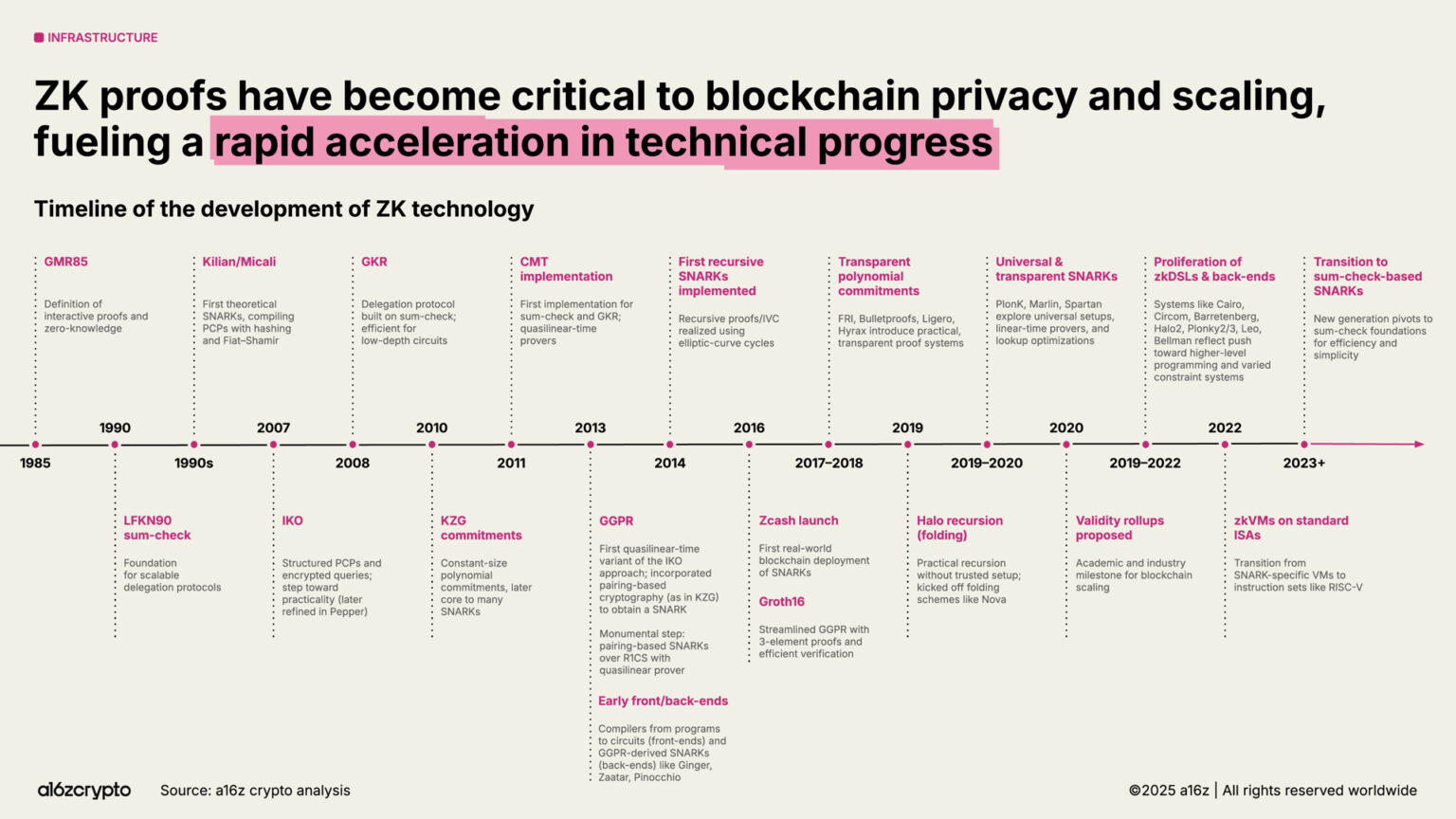

同样地,零知识证明与简洁证明系统正从历时数十年的学术研究快速演变为关键基础设施。零知识系统现已集成至 Rollup、合规工具乃至主流网络服务中——谷歌新推出的 ZK 身份系统便是例证之一。

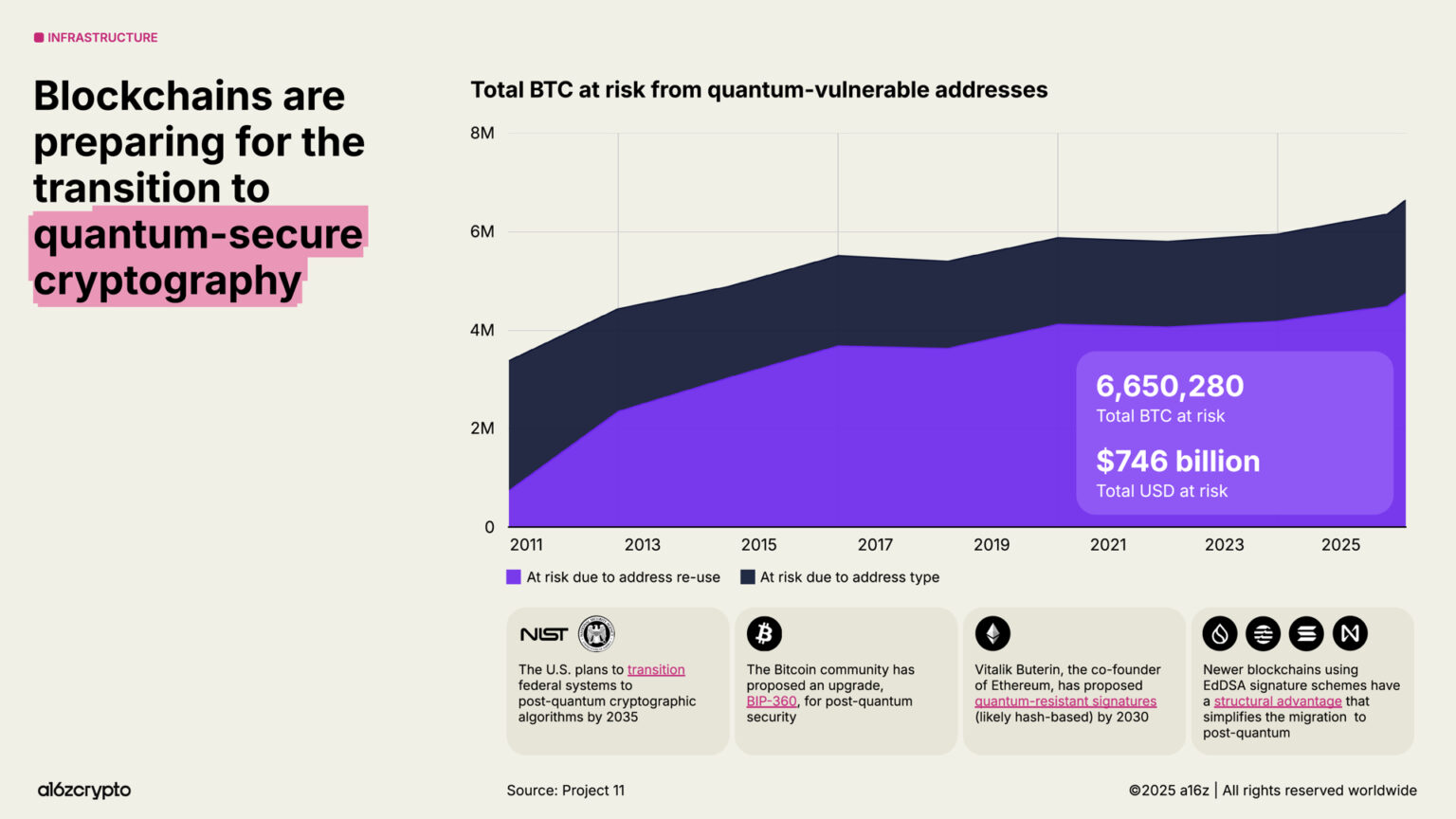

与此同时,区块链正在加速推进抗量子计算路线图。目前约有 7500 亿美元的比特币存放在易受未来量子攻击的地址中。美国政府计划在 2035 年前将联邦系统过渡至抗量子密码算法。

7、加密与人工智能技术深度融合

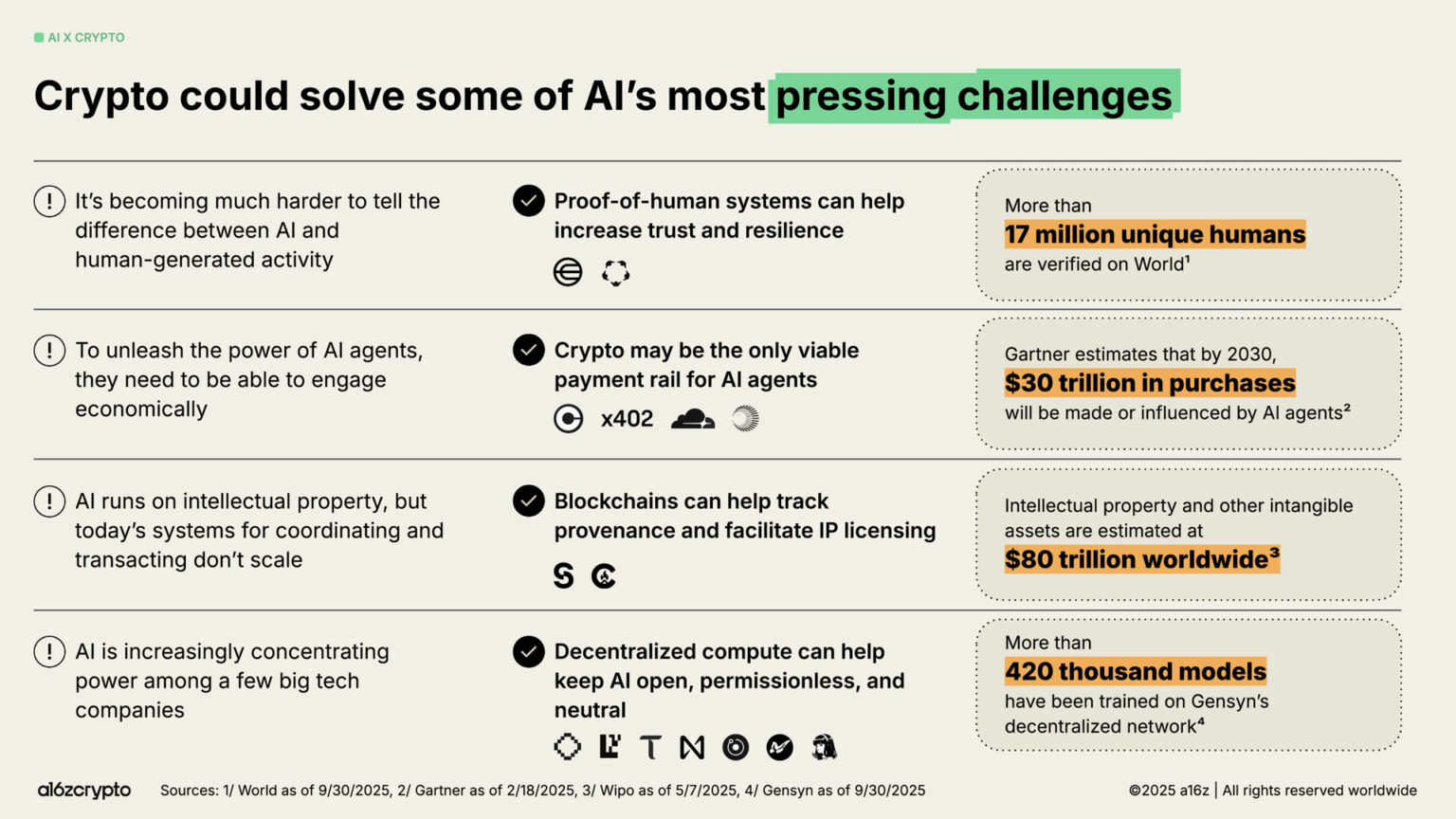

在众多科技进步中,2022 年 ChatGPT 的推出将 AI 推向公众视野焦点——这也为加密领域带来明确机遇。从追溯溯源与 IP 授权到为智能体提供支付通道,加密技术可能成为解决 AI 领域最紧迫挑战的答案。

如 Worldcoin 等已验证超 1700 万用户的去中心化身份系统,能提供"人类证明"并帮助区分真实用户与机器人。

新兴协议标准如 x402 正成为自主 AI 智能体的潜在金融基础设施,帮助其完成微支付、API 调用及无中介结算——高德纳预测此类经济规模到 2030 年可能达 30 万亿美元。

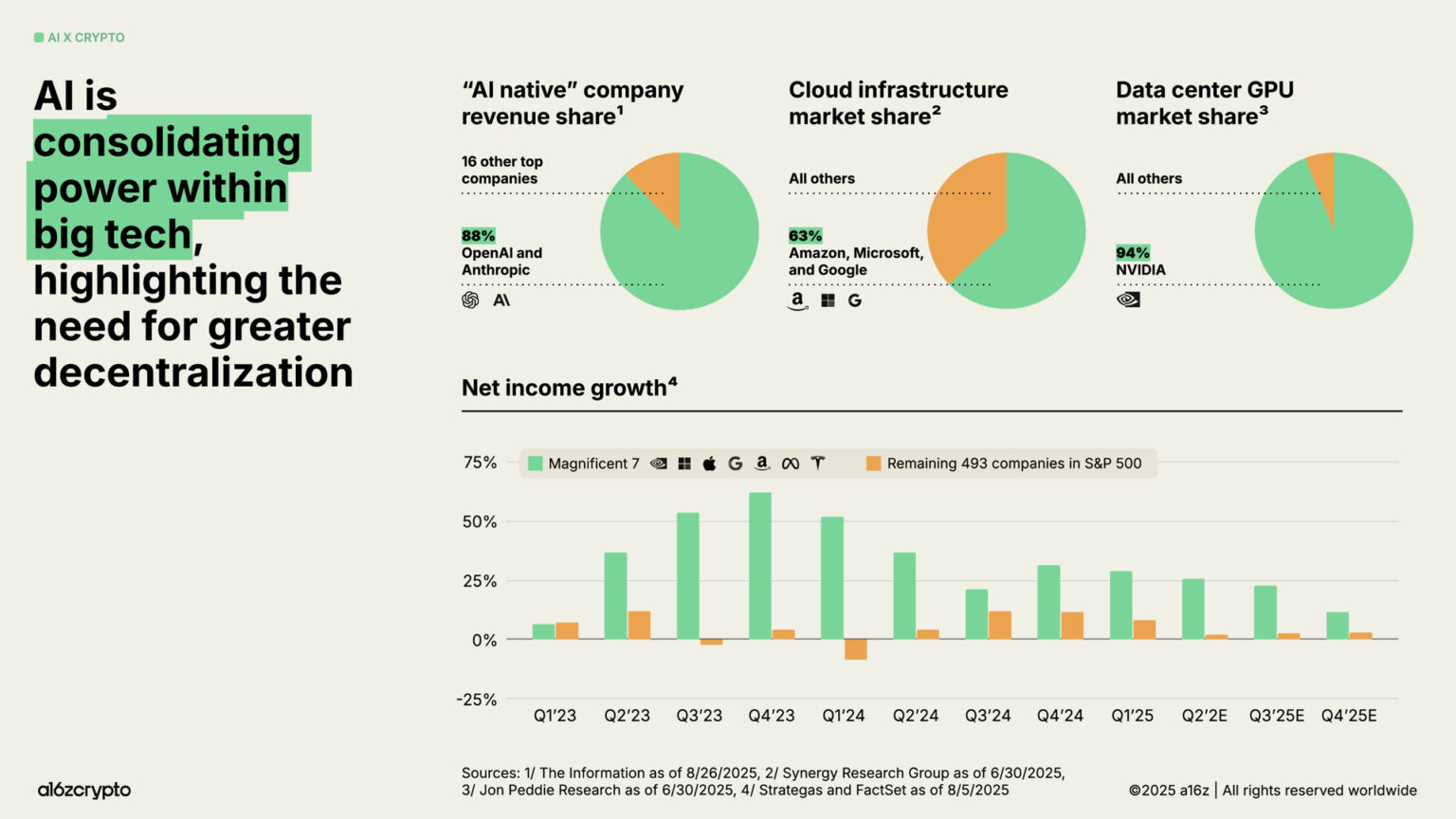

与此同时,人工智能的计算层正围绕少数科技巨头整合,引发了对中心化与审查的担忧。目前仅 OpenAI 和 Anthropic 两家公司就掌控了 88% 的AI 原生企业收入,亚马逊、微软和谷歌占据云基础设施市场 63% 的份额,而英伟达则持有数据中心 GPU 市场 94% 的份额。这种失衡使得"七巨头"公司连续多个季度实现两位数净利润增长,而标普 500 其余 493 家企业的盈利增长总体未能跑赢通胀。

区块链技术为 AI 系统显现的中心化力量提供了制衡手段。

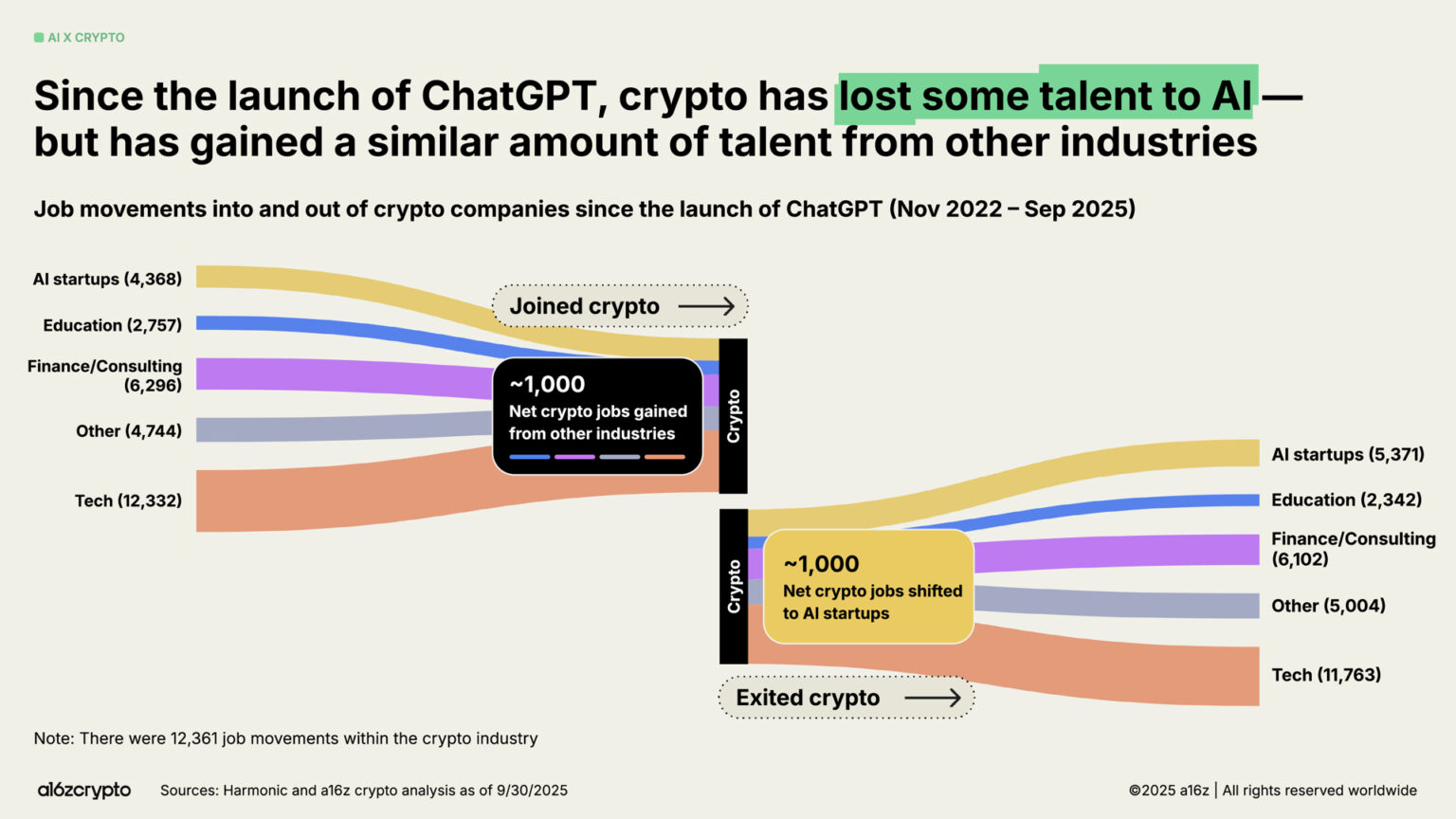

在 AI 热潮中,部分加密建设者已转向。我们的分析显示,自 ChatGPT 发布以来约有 1000 个工作岗位从加密行业流向 AI 领域。但这一流失已被来自传统金融、科技等其他领域加入加密行业的同等数量建设者所抵消。

8、未来展望

当前我们处于什么阶段?随着监管框架日益明朗,代币通过费用产生真实收入的路径正在清晰。传统金融与金融科技对加密的采纳将持续加速;稳定币将升级传统金融系统并推动全球金融普惠;新产品将引领下一波用户涌入链上世界。

我们已具备基础设施与分发网络,并有望很快获得推动技术主流化的监管确定性。现在正是升级金融体系、重建全球支付通道、构建理想互联网形态的时刻。

加密行业历经十七年发展,正告别青春期,步入成熟期。