编者按:在市场剧烈波动的背景下,本文聚焦于一个基础的问题:加密资产是否具备真正创造长期财富的复利机制。作者通过将代币与传统股权对比指出,多数代币更像高波动的息票资产,缺乏再投资与资本配置能力,而真正能够持续积累价值的,往往是利用区块链与稳定币基础设施降低成本、提升效率的企业。

这并非对区块链技术的否定,而是对当下代币经济结构的冷静审视。在协议尚无法像公司一样留存并复利价值之前,资本更可能流向具备现金流和复利能力的企业股权。文章的核心判断很直接:技术会先普及,财富则属于最早把技术变成复利机器的人。

以下为原文:

我是在加密市场正经历一轮崩盘时写下这些文字的。比特币一度跌至 6 万美元,Solana 回到了当年 FTX 破产清算时的价格区间,以太坊则在 1800 美元左右。我就不展开那些永久看空派的论调了。

这篇文章关注的是一个更底层的问题:为什么代币无法实现复利式增长。

价格当然会从这里反弹。也会有人说我是在给坟头跳舞。核心论点很可能会被短期的价格波动所掩盖。但还是说吧。

过去几个月里,我一直在强调(哪怕因此被贴上中庸派的标签):从基本面来看,加密资产整体被高估了;梅特卡夫定律并不足以支撑当前的估值水平;采用率和价格完全可能在多年时间里持续背离。

亲爱的 LP 们,稳定币交易量增长了 100 倍,但我们的回报只有 1.3 倍。感谢你们的信任与耐心。

最强烈、也最常见的反驳是什么?

你太悲观了。你根本不理解代币代表什么。这是一个全新的范式。

我非常清楚代币代表什么。问题恰恰在这里。

复利机器

伯克希尔·哈撒韦的市值约为 1.1 万亿美元。

这并不是因为巴菲特次次择时完美,而是因为——它会复利增长。

每一年,伯克希尔都会把赚到的钱再投入新的业务、扩大利润率、收购竞争对手、提升每股的内在价值。价格只是结果,最终、不可避免地跟上来,因为底层的经济引擎在持续变大。

这就是股权的本质。它是一台再投资机器的索取权。

管理层拿到利润,进行资本配置:投增长、降成本、回购股份。

每一个正确决策,都会成为下一个决策的基础,层层叠加,形成复利。

1 美元以 15% 的年化复利 20 年 = 16.37 美元

1 美元以 0% 的年化复利 20 年 = 1 美元

股权,能把 1 美元的盈利变成 16 美元。代币,只能把 1 美元的手续费变成 1 美元的手续费。

把机器拿出来看看

当一家私募基金(PE)收购一家每年产生 500 万美元自由现金流的企业时,内部发生了什么?

第 1 年:500 万美元 FCF。管理层进行再投资:研发、稳定币金库通道、偿还债务。三项决策。

第 2 年:这些决策开始见效,FCF 变成 575 万美元。

第 3 年:收益继续滚入下一轮决策,FCF 变成 660 万美元。

这就是 15% 复利增长的企业。

500 万变成 660 万,不是因为市场情绪高涨,而是因为有人在做资本配置决策,而且每一轮决策都会喂养下一轮。

坚持 20 年,500 万会变成 8200 万。

现在,看看一个年手续费 500 万美元的协议内部发生了什么:

第 1 年:500 万手续费,分给质押者。没了。

第 2 年:也许还有 500 万。如果用户还来。没了。

第 3 年:取决于赌场里还有没有人。

没有任何东西在复利增长。

因为第 1 年根本没有再投资,也就不存在第 3 年的飞轮。补贴和 grant 远远不够。

代币本来就是被设计成这样的

这不是意外,而是一种法律策略。

回到 2017–2019 年,SEC 正在追杀一切看起来像证券的东西。几乎所有给协议团队提供建议的律师,都会说同一句话:千万别让代币看起来像股权。

于是有了这一整套设计原则:

没有现金流索取权 ——避免像分红

没有对 Labs 实体的治理权 ——避免像股东权利

没有留存收益 ——避免像公司金库

质押奖励被描述为网络参与 ——而不是收益率

这套设计奏效了。大多数代币成功避开了证券认定。但它们也因此,避开了所有能产生复利的机制。

整个资产类别,被刻意设计成:无法做那一件真正能长期创造财富的事。

Labs 拿着股权,你拿着息票

几乎每一个大型协议,旁边都有一个营利性的 Labs 公司。

Labs 负责:写代码、控制前端、拥有品牌、掌握企业级合作关系

而代币持有者呢?得到的是:治理投票 + 对手续费的浮动索取权。

模式在各处一模一样:Labs 拿走 人才、IP、品牌、企业合同、战略选择权;代币持有者拿到 随网络使用波动的浮动利息,以及对 Labs 越来越不在意的提案投票权

这并不奇怪。

当有人收购一个协议生态(比如 Circle 收购 Axelar 团队),他们买的是 Labs 的股权,而不是代币。

因为,股权会复利,代币不会。

没有方向性的监管,必然带来扭曲的结果。

你真正拥有的是什么?

把叙事剥掉,把价格波动剥掉,看看一个代币持有者实际拿到的东西。

以 ETH 为例:质押 ETH,年化 3–4%,收益来自网络通胀曲线,并随质押率动态调整。质押的人越多,收益越低;质押的人越少,收益越高

这是什么?一个与协议规则绑定的浮动利率息票。

这不是股权。这是债券。

是的,ETH 价格可以从 3000 美元涨到 1 万美元。但垃圾债在利差收窄时也能翻倍。这并不会让它变成股权。

真正的问题是:你的现金流,通过什么机制增长?

股权:管理层再投资并复利

增长 = ROIC × 再投资率

你参与的是一个不断扩张的经济引擎

代币:现金流 = 网络使用 × 手续费率 × 质押参与率

你拿到的是随区块空间需求波动的息票,没有再投资机制,没有复利引擎,价格波动让人误以为自己持有的是股权。

经济结构却清楚地表明:你持有的是固定收益,只是波动率高达 60–80%。

这是最糟糕的组合。

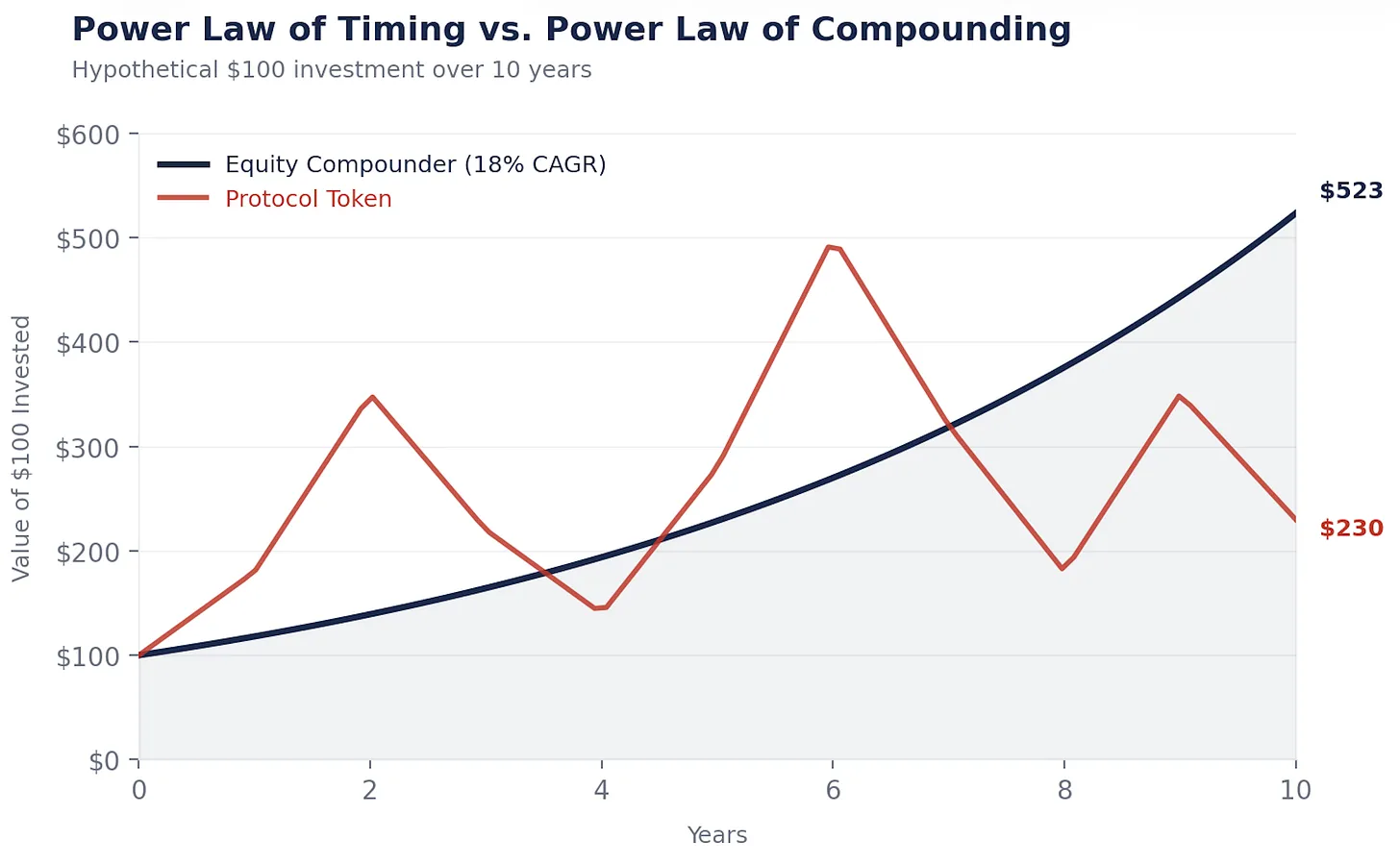

择时的幂律 vs 复利的幂律

这就是为什么,在当前形态下,代币无法持续积累价值、无法复利。市场正在意识到这一点。

它并不愚蠢,于是开始转向加密相关的股权资产:先是 DATs(后面会谈),然后是那些真正用这项技术降成本、增收入、做复利的公司。

加密世界的财富创造,遵循的是择时的幂律。

赚到钱的人,都是买得早、卖得准。我的个人投资组合也是这样,我们称之为 liquid venture,是有原因的。

股权世界的财富创造,遵循的是复利的幂律。

巴菲特不是精准择时买入可口可乐,而是买了,然后让它复利 35 年。

在加密市场里,时间是你的敌人:拿太久,收益会蒸发。高通胀曲线、低流通高 FDV、需求不足、区块空间过剩,都在侵蚀回报

Hyperliquid 是少数例外。

在股权市场里,时间是你的朋友:复利资产持有得越久,数学越站在你这边

加密奖励的是交易者,股权奖励的是所有者。

而现实是:富有的所有者,远远多于富有的交易者。

为什么直接买 ETH不是答案

我之所以反复算这些账,是因为每一个 LP 都会问:那为什么不直接买 ETH?

拉出一个真正的复利机器:Danaher、Constellation Software、伯克希尔。

再拉出 ETH 的走势图。

复利型公司,曲线稳定向右上,因为引擎每年都在变大。

ETH:暴涨、暴跌、再暴涨、再暴跌。

最终的累计回报,完全取决于你什么时候进、什么时候出。

两张图也许最后停在同一个位置。

但:一张图让你睡得着,另一张图要求你成为先知。长期持有胜过择时,人人都懂。问题在于:你能不能真的长期待在市场里。

股权让这件事容易得多:现金流给价格托底、分红付你等待的时间、回购在你持有时持续复利

加密市场却异常残酷:手续费枯竭;叙事切换;没有底,没有息票;只有信仰 (HODL)

我宁愿做一个所有者,而不是一个先知。

这笔交易

如果代币无法复利,而复利才是财富创造的核心机制,那么结论其实已经写好了。

互联网创造了数万亿美元的价值。最终这些价值流向了哪里?

不在 TCP/IP,不在 HTTP,也不在 SMTP。

这些协议都是公共品:极其重要、极其有用,但在协议层本身几乎没有可投资回报。

价值最终流向了 Amazon、Google、Meta、Apple——那些构建在协议之上、并能够持续复利的公司。

加密世界正在重复这一韵脚。

稳定币,正在成为货币的 TCP/IP

稳定币正在成为货币世界的 TCP/IP:极其有用、被广泛采用,但协议本身未必能按比例捕获价值。

Tether 是一家有股权的公司,而不是一个协议。这里面本身就藏着答案。

真正会成为复利机器的,是那些把稳定币轨道嵌入自身业务的公司——它们用稳定币来降低支付摩擦、改善营运资金、削减外汇成本。

一个 CFO,如果通过改用稳定币跨境支付每年省下 300 万美元,这 300 万可以再投入到销售、产品、或还债中。这 300 万会复利。

而那个促成转账的协议呢?它收了一笔手续费。它没有复利。

胖协议理论,正在被市场否定

胖协议理论曾认为:加密协议层会比应用层捕获更多价值。

七年后再看现实:L1 占据了 约 90% 的总市值,但其 手续费占比从 ~60% 跌到 ~12%;应用产生了 约 73% 的手续费,却只占 不到 10% 的估值

市场并不愚蠢。但它仍然在惯性地抓着胖协议叙事不放。

下一章:加密赋能的股权

加密的下一阶段,将由加密赋能的股权来定义:拥有用户、产生现金流、有管理团队

能把加密技术用来降低成本、提高收入、提升复利速度

这些企业,将在长期里远远跑赢代币。

想想这个组合:Robinhood、Klarna、NuBank、Stripe、Revolut、Western Union、Visa、BlackRock

这个公司篮子,跑赢一个代币篮子,几乎是确定性的。

原因很简单:这些企业有真实的底:现金流、资产、客户,代币没有。当代币以极高倍数押注未来收入时,下行空间是残酷的

做多技术本身。对代币保持高度选择性。非常看多那些能把这套基础设施优势复利起来的公司股权。

最让人不舒服的部分

所有试图修复这个问题的努力,反而都在无意中印证这个论点。

DAO 一旦开始尝试真正的资本配置(MakerDAO 买国债、搞 SubDAO、任命领域团队)就在慢慢重造公司治理

协议越想复利,就越不得不像一家公司。DAT、代币化股权包装器也解决不了问题。它们只是对同一现金流制造了第二层索取权,并与原有代币形成竞争。包装并不会让协议更会复利,它只是把经济利益从不持有 DAT 的代币持有人转移给持有 DAT 的人。

销毁 ≠ 回购。

ETH 的销毁,更像一个设定好温度的恒温器

Apple 的回购,是人在读天气、做判断

真正能复利的,是智能的资本配置。规则不会复利。决策才会。

监管,反而是最有意思的变量

代币今天无法复利,本质原因是:协议无法像企业一样运作。不能正式公司化,不能留存收益,不能对代币持有人做可执行的承诺

《GENIUS Act》已经证明:国会可以在不扼杀代币的前提下,把它们纳入金融体系。

当我们第一次拥有一个框架,允许协议使用企业级资本配置工具时,那将是加密史上最大的催化剂——比 ETF 还要大。

在那之前,聪明的钱会流向股权。而复利差距,只会一年比一年大。

这不是在看空区块链

我要说清楚一件事:区块链是经济系统。它们极其强大,将成为数字支付与代理型商业的基础轨道。

我们在 Inversion 正在构建一条链,正是因为我们对此深信不疑。

问题不在技术。问题在代币经济学。今天的网络,是在传递价值,而不是复利价值。

这会改变。监管会演进,治理会成熟,终会有某个协议,学会像一家伟大的企业那样,留存并再投资价值

当那一天到来时,代币在经济实质上将等同于股权。复利机器也会真正启动。

我不是在押注这个未来不会发生。我是在押注——它还没发生。

在那一天到来之前,我会买那些用加密更快复利的公司。

我可能会在时间点上判断失误。

加密是一个高度自适应的系统,而这正是它最有价值的地方之一。但我不需要完全正确。

我只需要在方向上是对的:长期来看,复利机器一定会胜出。

这正是复利的美妙之处。

正如芒格所说:令人惊讶的是,像我们这样的人,仅仅通过努力持续地不犯蠢,而不是拼命显得聪明,就获得了如此巨大的长期优势。

加密,让基础设施变得廉价。财富,会流向那些利用这套廉价基础设施实现复利的人。

互联网在 25 年前已经教过我们这一课。

现在,是时候行动了。